Caso_AIFS

-

Upload

hejohnsm-hejohnsm -

Category

Documents

-

view

236 -

download

3

description

Transcript of Caso_AIFS

CASO:“COBERTURA DE RIESGOS DE MONEDA EN AIFS”

1

Caso: Cobertura de Riesgos de Moneda en AIFS

2

AIFS es una empresa que organiza programas de intercambio educativos y culturales en todo el mundo, que las principales divisiones son Study Abroad College y High School Travel.AIFS recibe ingresos en dólares, pero incurrió en costos en otras monedas, por eso la cobertura del riesgo cambiario es un tema muy importante para AIFS.Los 3 tipos de riesgo que AIFS está cubriendo son:- Riesgo última línea o Resultado. Es decir, una variación adversa en los tipos de cambio podría aumentar la base de costos. - Riesgo de Volumen de Ventas. AIFS compró la moneda extranjera sobre la base de los volúmenes de ventas proyectados, pero la cantidad real de venta al final del ejercicio podría diferir de tales proyecciones.- Riesgo de Precios Competitivos. AIFS garantiza que los cambios de tasas no podrían afectar el precio.Dos instrumentos principales que AIFS está utilizando para cubrir el riesgo son contratos de Forward y Opciones sobre divisas.El problema es que tienen que hacer la cobertura antes de la venta. Archer-Lock (el Contralor con base en Londres para el intercambio de estudiantes de AIFS) y Becky Tabaczynski (Gerente de Finanzas de la división de viajes de estudio del grupo ACIS con base en Bostón) están preocupados por:A. Qué se espera que los costos cubran? y,B. En qué proporción debe AIFS utilizar contratos de Forward y Opciones?

Introducción

Caso: Cobertura de Riesgos de Moneda en AIFS

3

Hay varios factores que dan lugar a la exposición cambiaria de AIFS. Uno de ellos es el hecho de que la mayor parte de sus ingresos están denominados en USD, pero la mayor parte de los gastos generados son en moneda extranjera (principalmente Euros y Libras Esterlinas). Una de las razones por las que AIFS utiliza coberturas es para protegerse de los cambios en las divisas. Esto también les protege de uno de sus 3 tipos principales de riesgo, el “Riesgo de última línea o Resultado”, o el riesgo de que las variaciones de tipos de cambio podrían aumentar la base de costos de la empresa. El segundo tipo de riesgo con el que AIFS se enfrentó fue el “Riesgo de Volumen de Ventas”. Dado que la moneda se negocia sobre la base de las ventas proyectadas, la cantidad real de venta al final del ejercicio podría diferir de las proyecciones y un volumen de ventas real inferior podría ser muy perjudicial para AIFS financieramente. El tercer tipo de riesgo que AIFS enfrentaba era el “Riesgo de Precios Competitivos”. Es decir, independientemente de cómo fluctuasen los tipos de cambio, AIFS no podía transferir cambios en las tasas como un aumento de sus precios. Desde que AIFS hace sus transacciones bancarias con 6 instituciones diferentes, y mantiene buenas relaciones cercanas con cada uno, AIFS es capaz de cubrir con sus líneas de crédito en cada banco, en lugar de realizar depósitos de fondos en estos bancos para cubrir sus actividades de cobertura. Esto se traduce en un ahorro de AIFS en los costos de transacción y el número de transacciones ya que los bancos conocen y confían en ellos. El éxito final de las actividades de cobertura se determina por el Volumen de Venta Final y el Valor Justo de Mercado del Dólar.

Desarrollo

Caso: Cobertura de Riesgos de Moneda en AIFS

4

Si Archer-Lock y Tabacynzski no se cubren, esto significaría que están totalmente expuestos al riesgo cambiario. Las fluctuaciones en el tipo de cambio pueden afectar en gran medida los ingresos y gastos, positiva o negativamente. Para AIFS, si sus ingresos bajan drásticamente y sus gastos aumentan, esto podría significar un gran problema para la empresa. Más específicamente, en su caso, si el USD$ se deprecia, AIFS podría llegar a perder mucho dinero. Sus ingresos están menos expuestos debido al hecho de que la mayor parte de los ingresos están denominados en dólares. Lo mismo no puede decirse de los gastos, que están denominados principalmente en monedas extranjeras y hacen que el resultado final de AIFS fluctúe más.

Caso: Cobertura de Riesgos de Moneda en AIFS

5

Si AIFS se protegía contra el riesgo de cambio utilizando el 100% de los contratos Forward, su posición sería totalmente cubierta si se puede predecir con exactitud el importe y calendario de los pagos. Si AIFS se cubría usando 100% Opciones, estarían totalmente cubierta contra el riesgo cambiario, pero pagaría una prima de opción de $ 1,525,000. Para el escenario de "Cero Impacto", si el USD($) es fuerte en comparación con el Euro, esto tendría un impacto positivo en AIFS, ya que reduce sus costos incurridos por USD$5,25 millones. Por el contrario, si el dólar es débil en comparación con el Euro, esto crea un impacto negativo para AIFS aumentando sus costos en USD$ 6,5 millones.

"Cero Impacto"

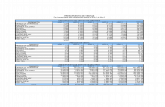

Costo x Estudiante Volumen de Venta TC Spot (s/EUR) Costo USD

€ 1.000 25.000 1,01 $ 25.250.000€ 1.000 25.000 1,22 $ 30.500.000€ 1.000 25.000 1,48 $ 37.000.000

Tipo de Cambio (USD/EUR)% Cobertura Contratos Opciones 1,01 1,22 1,48

100% 100% 0% -1.262.500 -1.525.000 4.975.000100% 0% 100% 6.405.000 0 7.930.000

0% 0% 0% -5.250.000 0 6.500.000

Caso: Cobertura de Riesgos de Moneda en AIFS

6

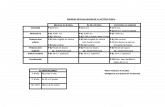

Si la empresa se está quedando sin fondos y las ventas actualmente son bajas, se dice que la empresa tendría un exceso de moneda. En esta situación, el contrato de opción es el mejor método a utilizar. AIFS no debiera entrar en este contrato, pero en lugar de eso debería comprar Euros al tipo de cambio actual. Si la empresa está “In the Money” y las ventas son bajo un contrato Forward se debe utilizar para los aumentos más grandes debido a su naturaleza de ser menos elevados que los contratos de Opciones. Por otra parte los contratos de opciones serían mejor si las ventas son altas y la compañía está “Out of the Money”. Por último, cuando las ventas son altas y la empresa se dice que está “In the Money”, la pérdida que la empresa incurrirá estará en la diferencia entre el volumen de ventas y el aumento de los tipos de cambio.

Caso: Cobertura de Riesgos de Moneda en AIFS

7

Si AIFS está prediciendo que los tipos de cambio estarán a su favor, deben optar por cubrir con contratos Forward, ya que garantiza la cantidad de flujo de efectivo de cada moneda respectiva que AIFS recibe o distribuye. AIFS también evita el pago de una prima de 5% que los contratos de opciones llevan. Esto sólo es favorable en el corto plazo. Sin embargo, el contrato de opciones sería mejor para AIFS en el largo plazo, ya que tiene un tipo de "seguro" en el caso de variaciones desfavorables en las tasas de cambio. En este caso, AIFS tiene la opción y no la obligación de ejercer el contrato.

Caso: Cobertura de Riesgos de Moneda en AIFS

8

La cobertura se considera como un seguro especialmente para las empresas internacionales. Pero como todos los contratos de seguro se debe que pagar dinero por ellos. La interrogante es qué tipo de cobertura es más barata en los diferentes casos y cuánto debemos cubrir?El modelo que Tabaczynski creó es muy interesante y da una mejor comprensión de cómo puede ser la cobertura en diferentes escenarios. No es fácil decidir al 100% entre la cobertura con Opciones o Forward. Pero teniendo en cuenta las fluctuaciones que los USD$, Euros y Libras Esterlinas están teniendo en los últimos años se eligió la cobertura con Opciones (al menos el 70%) y la otra parte con Forwards. La Opción es una solución más costosa, pero es más seguro. Si AIFS cubre con Forwards puede perder más dinero, ya que puede tener que ejercer los forwards incluso en caso de un cambio adverso en los tipos de cambio y las pérdidas pueden ser enormes. En caso de Opciones, AIFS puede decidir no ejercer en este caso y las pérdidas serán menores.

Conclusión