Ill112

-

Upload

inbound-logistics-latam -

Category

Documents

-

view

254 -

download

26

description

Transcript of Ill112

ESPECIAL

Frontera Norte / Dispositivos

médicos

TENDENCIAS FERROVIARIAS

CADENA DE ABASTECIMIENTO HOSPITALARIA

Potencial

INTERMODAL

NÚMERO 112, VOL. 9 - MARZO 2015

www.il-latam.com

REVISTA LÍDER EN SOLUCIONES DE LOGÍSTICA

WE MAKE THE LOGISTICSOPERATION ONE SOLUTION

01 800 WOODWARD l 52 + (314) 331 [email protected] l www.woodward.com.mx

Inbound Logist ics Latam4

8 EXPERTCOMMENT Automotrices listas para prevalecer

en la siguiente década

12 GLOBALFACTS Gestionar los desafíos internos,

el nuevo reto de los CFOs

14 VIEWPOINT 5 estrategias integrales para pymes

innovadoras

16 SOUTHAMERICALOGISTICS Más sobre los Corredores Logísticos

Sudamericanos

24 Dispositivos médicos: Un cuento de dos países

32 Hidalgo: Nuevo polo industrial de México

36 Intermodalismo: Potencial en México

42 Intermodal, ¿Demasiado de algo bueno?

52 Transporte de carga ferroviaria: ¿Qué nos depara el camino?

60 Justo lo que recetó el doctor

70 GLOBAL LOGISTICS

74 BUSINESSCONTEXT

78 10TIPS Cómo elegir un sistema de planificación

de rutas

80 NEXT ISSUE

CONTENIDO03.15

Inbound Logist ics Latam6

Núm. 112, Vol.9

Marzo de 2015

www.il-latam.com

Publisher Guillermo Almazo

Editor Adriana Leal

Director de Ventas Carlos Caicedo

Miami Off ice Gordon Harper

Director de Diseño Vincent Velasco

Director Ejecutivo Víctor Almazo

Contabilidad Erika Luna

Fotógrafos Federico de Jesus,

Priscilla Guerrero

Traducción Lorena Peralta

Publisher Keith Biondo

Editor Felecia J. Stratton

Art Director Michael Murphy

Publication Manager Sonia Casiano

OFICINASMéxico: +52 (55) 1253-7124

Fax +52 (55) 1253-7091

Monterrey: +52 (81) 8000-7150

Fax +52 (81) 8000-7091

Frontera; Reynosa: +52 (899) 922-8561

E.U.; Nueva York: + 1 (212) 6291-560 Fax + 1 (212) 629-565

Editado mensualmente por: Negocios Editoriales Especializados SA de CV, Número 112 Año 9. Revista del mes de Marzo de 2015. Editor responsable: Guillermo Almazo Garza. Reserva de derechos al uso exclusivo Nº 04-2012-071913225200-102 expedido por el Instituto Nacional del Derecho de Autor. Número de certificado de licitud de título y contenido 15815. Expediente: CCPRI/3/TC/13/19752. Domicilio de la publicación: Luis Donaldo Colosio s/n Loc 3 Parque Industrial Reynosa, Sección Norte, CP 88788, Reynosa Tamaulipas. Imprenta: Preprensa Digital. Caravaggio n° 30, Col. Mixcoac. Distribuidor Sepomex. Tiraje certificado 15,000.00 ejemplares. Prohibida la reproducción total o parcial del contenido sin previa autorización por escrito de los editores, el contenido de los artículos no refleja necesariamente la opinión de los editores.

Síganos en Facebooky en Twitter

EDITORIAL

"Certificado de circulación, cobertura y perfil del lector folio 00264-RHY emitido por RHY y registrado en el Padrón Nacional de Medios Impresos de la SEGOB."

Adriana LealEditora

I N

T E R

M O

D A L

Siempre hemos dicho en este medio, que la práctica intermodal en el sector proyecta sin duda madurez; sin embargo, pese a la importante evolución que México ha tenido en ese sentido, todavía seguimos atorados, sin alcanzar los niveles óptimos deseados en materia de ejecución de proyectos, por la cantidad de intereses públicos y privados involucrados en ello. Por otro lado, a lo largo de diez años, hemos venido señalando a través de este medio, cuan lamentable resulta observar inversiones

infructuosas, particularmente en materia de terminales intermodales, con las cuales algunos gobiernos estatales han querido perseguir objetivos políticos temporales, sin formar parte de un plan de desarrollo nacional integral y con vocación regional.

No obstante, da gusto saber que contamos con investigadores que han venido haciendo esfuerzos loables para diagnosticar el potencial logístico del país, y evaluar con certeza hacia dónde enfocar las tareas; por ello, en esta edición, además de acercarnos al pulso del intermodalismo y de las tenden-cias ferroviarias de nuestro principal socio comercial del primer mundo, nos permitimos tomar el pulso del potencial intermodal de México, a través de los estudios realizados por el Instituto Mexicano del Transporte, un estudio retrospectivo y prospectivo a la vez, cuyas conclusiones nos aportan infor-mación suficiente para valorar con criterio si lo que se ha venido realizando en materia intermodal en el país es adecuado, y si lo que se pretende realizar de aquí al año 2025 también lo es.

De igual manera, y como ya es nuestra costumbre, nos acercamos a la cadena de suministro de otro interesante sector económico -el hospitalario- así como la desafiante colaboración que entre México y Estados Unidos se da para la provisión de material médico estratégico. Todo este material, aunado a nuestras interesantes secciones periféricas seguro le conducirán hacia una apasionante lectura, así que no queriendo entretenerle, le dejo al disfrute de la misma, deseándole un luminoso, cálido y alegre periodo primaveral.

Inbound Logist ics Latam8

El crecimiento en mercados

emergentes (56%), la optimización

del motor de combustión

interna (49%), y la estandarización

de los procesos de fabricación (48%)

son prioritarios para los directivos

del sector encuestados.

EXPERT�COMMENTPor Guillermo García-Naranjo*

Automotrices listas para prevalecer en la siguiente década

Los Fabricantes de Equipos Ori-ginales (OEM, por sus siglas en inglés) seguirán dominando

el escenario del Sector Automotriz en la siguiente década, a pesar de la emergente cultura de movilidad y de que muchas compañías se basan en nuevas tecnologías para competir en el mercado, de acuerdo con la 16ª Encuesta Global de Ejecutivos Auto-motrices 2015 realizada por KPMG International, red de Firmas multi-disciplinarias que brindan servicios de Auditoría, Impuestos y Asesoría.

“El Sector Automotr iz siente presión en dos aspectos: por un lado, las normas regulatorias cada vez más estrictas en todo el mundo, demandan un fuerte enfoque en la optimización de la tecnología de los motores de combustión interna y fuertes inversiones en los motores con tecnologías alternativas. Por otro lado, los consumidores se han

vuelto cada vez más conocedores de la tecnología, lo que crea una cultura de movilidad completamente nueva en la que los consumidores no sólo esperan, sino que demandan servi-cios nuevos e innovadores”, indica Albrecht Ysenburg, Socio Líder de la Industria Automotriz de KPMG en México.

Esta encuesta fue realizada a 200 directivos del Sector Automotriz en el mundo, 34% considera muy probable que los OEM establecidos en el mer-cado principal dominen hasta 2025, mientras que un 48% cree que este escenario es poco probable. Sólo un poco menos, 32%, indica que es muy probable que los OEM del mercado de gran consumo prevalezcan, mientras que 52% está convencido de que es probable que permanezca a la cabeza. En tercer lugar, se colocan las marcas y submarcas de autos eléctricos con 13% que indica que es muy proba-

Inbound Logist ics Latam 9

ble, y 54% señala que es probable que sean parte del nuevo ecosistema automotriz.

“Los actores de la Industria Auto-motriz deben asegurarse de tener un modelo de negocios listo, que visua-lice la vida completa de los clientes, más allá de su rol como conductores, constituyendo una relación personal para incrementar la lealtad con el fin de permanecer a la cabeza de la inter-face con el cliente”, agregó Albrecht Ysenburg.

¿PERDURARÁN LOS MODELOS TRADICIONALES? Pareciera que las futuras agendas de los ejecutivos del Sector Automotriz se están rezagando, con desarrollos muy importantes en el espacio de servicios de conectividad y movilidad a los que se les asigna una prioridad inferior, pero ¿se trata de una estra-tegia sustentable?

En su decimosexta edición, la encuesta arroja como resultado que los problemas de mercado de corto plazo una vez más toman precedente sobre las innovaciones estratégicas. Las tres principales tendencias no han permanecido iguales, sino que incrementaron su importancia en los últimos tres años: 1. El crecimiento del mercado en

países emergentes (2013: 43%;

2014: 52%; 2015: 56%).2. La reducción y optimización del

motor de combustión interna (2013: 36%; 2014: 40%; 2015: 49%).

3. El creciente uso de plataformas y la estandarización de procesos de fabricación (2013: N/A; 2014: 42%; 2015: 48%). Durante los próximos cinco años,

los encuestados identifican que los con-sumidores conservan aspectos de los productos tradicionales que conducirán sus decisiones de compra. Como en 2014 y 2013, la industria ve la eficiencia del combustible como la consideración más importante para el consumidor al momento de adquirir un auto, seguida al aumento del ciclo de vida del vehí-culo, la innovación en seguridad y la ergonomía o confort (67%, 53%, 52% y 49%, respectivamente).

Sin embargo, más de la mitad de los altos ejecutivos consideran que es poco probable, o muy poco probable, que ocurra una disrupción importan-te en los modelos de negocio ya exis-tentes en los próximos cinco años, sólo 1 de cada 10 ejecutivos espera un cambio radical. Este panorama conservador abarca las expectativas de dominio del mercado, donde casi 3 de cada 4 encuestados predicen que los OEM seguirán teniendo en su posesión la relación con el cliente hasta 2020.

¿CÓMO ALCANZAR EL CRECIMIENTO?Dos terceras partes de los encues-tados ven el crecimiento orgánico como la estrategia más importante. En segundo lugar, está la expansión de la cadena de valor y la diversifi-cación (54%). Es interesante ver que la cooperación con los actores de la industria en convergencia (49%) se coloca por encima de las asociaciones con otros fabricantes de autos (45%), lo que refleja la creciente importancia de la tecnología.

Para sobrevivir, los encuestados consideran que la mayoría de los OEM establecidos globalmente seguirán por su cuenta, en vez de asociarse con otros. Por otro lado, es más probable que los OEM del mercado emergente favorezcan alianzas más sólidas para lograr el gran consumo decisivo, necesario para competir con eficacia con los grandes actores.

Albrecht Ysenburg comenta: “El crecimiento orgánico por sí mismo no cubrirá las necesidades de la cultura de la movilidad del mañana y los OEM deben reducir los ciclos de inno-vación para aportar nuevos productos e, incluso más importante, servicios que abarquen todo el ciclo de vida de los vehículos en el mercado. En la batalla crucial por lograr la lealtad de los clientes, los fabricantes de autos tendrán que cooperar con compañías

Albrecht Ysenburg, Socio Líder de la Industria Automotriz de KPMG en México.

Inbound Logist ics Latam10

que ofrezcan tecnologías y servicios innovadores. Este influjo de nuevos actores hace más difícil mantener el control de la interface con conducto-res y pasajeros”.

“A pesar de que los OEM esta-blecidos, más sólidos, con alcance global están mejor posicionados para prosperar como compañías indepen-dientes, la inestabilidad del futuro ecosistema de movilidad podría ne-cesitar un replanteamiento. Dada la necesidad de apostar a una gama de diversas tecnologías y modelos de ne-gocio, las alianzas podrían difundir el costo y riesgo, y así aportar nueva propiedad intelectual de valor”.

Ante la pregunta qué compañía es más probable que gane cuota de mer-cado a 2020, 78% de los encuestados eligieron a Hyundai/Kia seguida de Grupo Volkswagen con 75%.

DISRUPCIÓN EN EL SECTORMientras tanto, las innovaciones en la conectividad habilitada por la tec-nología entre el conductor, el auto y su ambiente se clasifican entre las úl-timas cuatro de las 10 características de los vehículos que los encuestados consideran que los consumidores de-searán en la actualidad y hasta 2020: 1. Las soluciones de conexión en la

navegación, el reconocimiento de velocidad y los dispositivos móviles de internet: 38%

2. La conectividad de internet vincu-lada al vehículo y las tecnologías

integradas, como navegación y reconocimiento de voz: 24%

3. Telemática y servicios de asisten-cia personal: 19%

4. Uso de tecnologías alternativas de combustible, como energía eléctrica por celdas de combustible, biocom-bustibles y energía solar: 18%“Nuestra investigación muestra

que la Industria Automotriz, en su mayoría, se está apegando a lo com-probado, y los ejecutivos del sector consideran que esto es lo que sus clientes desean y de donde provendrá la futura prosperidad en los próxi-mos cinco años”, indica Albrecht Ysenburg.

“Los actores tradicionales del Sec-tor Automotriz necesitarán verificar sus puntos ciegos en forma proactiva, a medida de que sea probable que el enorme crecimiento que estamos viendo en las nuevas tecnologías y opciones de personalización, cam-bien por completo el ecosistema automotriz como lo conocemos en la actualidad”, agrega.

INDUSTRIA AUTOMOTRIZ EN MÉXICOEn 2014, Mexico registró una pro-ducción de 3.2 millones de autos, que representa un incremento de alrededor de 10% en comparación con el año anterior; esto, principal-mente debido a la apertura de nuevas plantas de japonesas en el país. Las exportaciones incrementaron en la misma proporción que el año pasado

EXPERTCOMMENT

y cabe destacarse que más de 80% de las exportaciones se realizan al mercado de Estados Unidos.

Albrecht Ysenburg comenta:“El hecho de que el mercado estadouni-dense ha crecido de manera sosteni-da, ha sido favorable para la Industria Automotriz mexicana, pero al mis-mo tiempo, representa una posible amenaza debido a que la industria nacional depende fuertemente del desempeño de ese mercado”.

Este año, las ventas nacionales registraron un incremento de 6%, un valor estimado de alrededor de 1.1 millones de unidades vendidas, cifra por debajo de la expectativa que se tiene para un mercado del tamaño del país.

México está ubicado dentro de los primeros diez lugares, en cuanto a producción, posición por arriba de países de la talla de Brasil y Francia. Con las recientes inversiones anun-ciadas, que conllevan la instalación de por lo menos 4 nuevas plantas de producción, no cabe duda que México se tornará como uno de los países pro-ductores de autos más importantes en el futuro.

El Socio finaliza: “Hoy, nuestro país ha participado bajo un modelo tradicional de negocios del motor de combustión interna y seguramente continuará haciéndolo. México es visto como un centro de producción y desarrollo para la Industria Auto-motriz”. n

Inbound Logist ics Latam12

El impulso de crecimiento

vendrá de las inversiones

digitales. Las inversiones en

la nube, big data, analytics

y movilidad crecerán en más de 20%.

GLOBAL�FACTSFuente: Accenture *

Gestionar los desafíos internos, el nuevo reto de los CFOs

Aunque en los últimos tres años las funciones financieras de las grandes compañías han te-

nido un progreso notable al manejar los factores externos, cuatro de cada cinco CFOs afirman que las comple-jidades internas son el reto más im-portante a enfrentar hoy, de acuerdo al estudio “El CFO como Arquitecto del Valor del Negocio: Impulsar el desarrollo y Manejar la Complejidad”. Por otro lado, el estudio revela que el crecimiento de las organizaciones se verá impulsado por la adopción de iniciativas digitales; las inversiones en la nube, big data, analytics y movi-lidad crecerán en más de 20%.

En este escenario, los principales desafíos que los CFOs identifican son: gestionar el negocio con sistemas e in-fraestructura obsoletos (55%); mane-jar las expectativas de los accionistas (48%); enfrentar nuevos riesgos del negocio (46%), y apoyar los nuevos

modelos operativos, que son cada vez más complejos (28%).

La adopción de modelos de nego-cio de servicios globales y modelos de servicios integrados es vista como la clave para manejar la complejidad. El estudio demuestra que el uso de un modelo de negocio de servicios globales, que se extiende más allá del modelo de servicios compartidos tra-dicional, incrementará del 51 al 56% en los próximos dos años. Mientras que el modelo de servicios integra-dos, que une procesos de la empresa a servicios end-to-end para apoyar la estrategia integral, crecerá del 5 al 20% en el mismo lapso.

“Vemos a ejecutivos de finanzas enfrentando proactivamente nuevas fuentes de complejidad, que en mu-chas ocasiones son el resultado que provoca el crecimiento de sus orga-nizaciones”, afirma Daniel Laniado, Director General de la Industria de

Inbound Logist ics Latam 13

Servicios Financieros de Accenture México. “Aunque la complejidad no dejará de presentarse, los CFOs más proactivos entienden que tienen que tomarla como una oportunidad”.

CFOS COMO ARQUITECTOS DEL VALOR DEL NEGOCIOEl rol extendido de los CFOs ha re-sultado de su creciente influencia en actividades relacionadas con el crecimiento del negocio y de trans-formación de éste. Según el 73% de los encuestados, en los últimos dos años la influencia de los CFOs en la toma de decisiones estratégicas ha incrementado; así como el peso de su opinión sobre alianzas con otras funciones empresariales (61%) y su influencia para proveer información estratégica (60%).

A pesar de su creciente influencia, sólo una minoría de CFOs tiene un papel consistente en el diseño, visión e implementación de las iniciativas del negocio, más allá de la reducción de costos. Como ejemplo, sólo una pe-queña parte influye sobre el desarro-llo de talento (18%), la optimización de la cadena de suministros (18%) y la revolución digital (10%).

En las empresas de alto desempe-ño, los CFOs han incrementado su influencia en la planeación estraté-

gica y en la ejecución de iniciativas de transformación. El 78% de los CFOs de estas empresas han iniciado o completado modelos operativos de racionalización en los dos años pasados, comparado con el 67% de las compañías de bajo desempeño.

INVERSIÓN DIGITALLas tecnologías digitales tienen un impacto transformador en el des-empeño de las empresas y son los CFOs quienes comienzan a impulsar el cambio hacia la adopción de ini-ciativas digitales. Se espera que las inversiones en tecnologías digitales incrementen en los próximos dos años. De acuerdo a los encuestados, las inversiones en la nube, big data y analytics crecerán un 25%, y en movilidad 23%. Sin embargo, las compañías están en la primera etapa de implementación del big data, sólo 4% afirma haberlo implementado en su máxima capacidad, pero el 20% aspira lograrlo en los próximos dos años.

La investigación demuestra que las compañías de alto desempeño están más comprometidas con las inversiones en tecnologías digitales. De hecho, cuatro de cada 10 CFOs de estas empresas fueron tomados en cuenta para decidir sobre guías,

priorización y manejo de tecnología, comparado con un 28% de las orga-nizaciones de bajo desempeño. n

* El estudio se basó principalmente en una en-

cuesta cuantitativa realizada en línea, de enero

a abril de 2014, a 617 ejecutivos financieros. Se

enfocó en identificar los retos y oportunidades

para las funciones financieras, así como los

cambios en los roles de los CFOs. La mitad de

los encuestados eran CFOs, entre lo cuales había

directores financieros (24%) y vicepresidentes

financieros (25%). Se distribuyeron entre 10 in-

dustrias y cuatro regiones (Europa, Norteamérica,

Latinoamérica y Asia-Pacífico). Casi la mitad de

los que respondieron (49%) provenían de em-

presas con ingresos anuales de 10 mil millones

de dólares, 30% venían de firmas con ingresos

de uno a 10 mil millones de dólares anuales y el

21% de compañías de mil millones a 500 millones

de dólares anuales.

La encuesta se complementó con una serie de

entrevistas hechas a más de 30 ejecutivos de

finanzas, que representaban a organizaciones

globales de varias industrias. Los resultados

fueron analizados con los datos cuantitativos de

la encuesta para dar un panorama más completo.

Esta es la quinta vez que Accenture realiza una

investigación de esta naturaleza, la anterior fue

completada en 2011.

Para leer más de este estudio, ingrese a: accen-

ture.com/highperformancefinance

Inbound Logist ics Latam14

Ser una micro empresa no impide que pueda innovar; de hecho, algunas surgen a raíz de un proyecto innovador.

El modelo de negocio, los canales

de distribución, el concepto de

empaque, el mercado o la logística son

algunos de los terrenos fértiles

para la innovación.

VIEW�POINTPor Héctor Ortiz *

5 estrategias integrales para pymes innovadoras

En muchas ocasiones, el impacto que tiene una micro empresa pasa de forma desapercibida,

debido a que no pensamos cuánto aporta una pequeña empresa fami-liar, una papelería, una tienda de conveniencia, un restaurante, una zapatería, una cafetería, entre otros. Sin embargo, la cantidad de este tipo de negocios es impresionante y cons-tituye el 96% de empresas existentes en el país, las cuales emplean al 41% de los mexicanos y generan el 48% del PIB. En su mayoría, corresponden a negocios que son tradicionales y enfocados a comercios y servicios; sin embargo, ser una micro empresa no impide que pueda innovar; de hecho, algunas surgen a raíz de un proyecto innovador.

Un ejemplo de ello, es la empresa Rennueva, que nace a partir de un

proyecto de desarrollo tecnológico para el reciclaje del poliestireno expandido, mejor conocido como unicel. Al desarrollar la primer tecno-logía en el país para poder reciclar de manera eficiente el unicel, se buscó una manera de comercializarla y de hacer realidad el reciclaje de este material. Y para ello, Rennueva se convirtió en una MiPyme.

No debemos confundir la inno-vación con el hacer ciencia o tecno-logía, se puede crear en cualquier aspecto. Y aunque pocas veces nos ponemos a pensar en innovar en los terrenos del modelo de negocio, los canales de distribución, el concepto de empaque, el mercado o la logística, existen diferentes casos en los cuales se ha innovado en este aspecto; por ejemplo Spotify, con su innovador ca-nal de distribución, o como la marca

Inbound Logist ics Latam 15

española Ikea, con su empaque y el nicho de mercado “Do It Yourself”. Estas empresas han alcanzado el éxito gracias a planes de acción creativos, pero sobre todo que son integrales para su crecimiento y desarrollo. Ser un microempresario, nos hace tener una visión más amplia para notar que a pesar de tener una idea innovadora, el llevarla a buen término contempla diferentes factores más allá de la tec-nología como:

Capital Humano: es indispensable que el equipo núcleo de una MiPyME sea unido, multidisciplinario y crea en el proyecto, ya que al innovar, nadie sabe cómo va a reaccionar el mercado, pudiendo ser necesario hacer ajustes rápidamente en toda la estructura de la empresa. Es re-comendable rodearse de expertos y

de personal capacitado en las áreas críticas de la empresa.

Gobernanza: establecer una organi-zación social en la empresa con el fin de planear en tiempo y espacio antes de ejecutar, se vuelve algo indispen-sable, ya que al momento de pasar de emprendedor a micro empresario, se tiene que hacer una división social del trabajo.

Visión: establecer más allá de los típicos “misión, visión y objetivos”, un mapa de crecimiento a 5 años. No proyecciones financieras, ni road maps, sino un planteamiento sobre dónde se desea estar en un corto, mediano y largo plazo, tratando de ser realistas con el deseo.

Capital económico: una MiPyME

puede acceder a fondos del CONACyT, el INADEM, acceder a un crédito, o si se tiene suerte, estar rodeado de ami-gos, creyentes y familia que pueden apuntalar con capital. Pero nunca está de más en pensar en una ronda de inversión a cambio de acciones.

Pasión: Ciertamente se tiene que te-ner fe en uno mismo y en el proyecto, de lo contrario, al primer resbalón o adversidad se dejará hundir el barco. Pero, ¿cómo llega la fe? Simple, ha-ciendo lo que a uno le apasiona.

Al final, la clave del éxito recae en la disciplina personal de los micro empresarios para lograr sus metas y alcanzar sus sueños. n

* Héctor Ortiz es Director General de Rennueva

y Jefe de diseño REPS-01, y se le puede seguir

en @garnaff

Inbound Logist ics Latam16

Conocer los ejes que conforman la red

logística de Sudamérica nos ayuda a comprender

por qué la integración es la base para un exitoso comercio

regional en el contexto global de nuestros

tiempos; asimismo, le permitirá vislumbrar

nuevos mercados, nuevas rutas y nuevos socios comerciales.

SOUTHAMERICALOGISTICSPor Ricardo Ernesto Partal Silva *

Más sobre los Corredores Logísticos Sudamericanos

En nuest ra ed ic ión pasada, señalábamos que no hace mu-cho tiempo Sudamérica se dio

cuenta que la “integración” era la base de los comercios en el exterior, al menos para el 90 por ciento de las empresas PyMes de Sudamérica, que pretendiendo progresar, pensaban que la exportación podría ser la so-lución. En ese tenor, tanto sectores públicos como privados empezaron a gestar acciones y alianzas para in-teractuar, comerciar y unirse en pos de un mayor desarrollo regional. Hoy, señalábamos también, los resultados alcanzados tras una efectiva integra-ción empresarial por los corredores bioceánicos son muchos, entre ellos: los hermanamientos entre ciudades, los convenios de cooperación entre gobiernos y entre universidades, la acción de las cámaras empresariales, la realización de ferias y misiones comerciales, la oferta de circuitos

turísticos integrados, la fusión de instrumentos aptos para el comercio internacional (zonas francas, polos logístiscos multimodales, parques industriales, polos de desarrollo, en-cadenamientos productivos y bene-ficios arancelarios), los intercambios académicos, la integración empresa-rial, la puesta en común de informa-ción e intercambios agropecuarios, y los servicios logísticos mutuos con destino a terceros países. Sin duda, la integración ha desencadenado un dinamismo sin precedente, y por consiguiente, la prosperidad regional.

En esta edición -con la intención de introducir un panorama más am-plio de cada uno de los ejes, el cual traeremos para ustedes en ediciones posteriores- ofrecemos un acerca-miento general a los principales ejes sudamericanos, esperando que ello no sólo le permita conocer la con-formación de esta interesante región

Inbound Logist ics Latam 17

continental, sino también vislumbrar nuevos mercados, nuevas rutas y nue-vos socios comerciales.

EJE ANDINOAbarca los pr incipales nodos de articulación de Bolivia, Colombia, Ecuador, Perú y Venezuela, e incor-pora a los dos grandes corredores viales norte-sur que vinculan las principales ciudades de los cinco paí-ses. Representa un mercado de cerca de 103,5 millones de habitantes en un área de influencia extendida de 2,6 millones de km2, con un PBI de 361.824,2 millones de dólares. Sus principales actividades económicas son: agrícola y agroindustrial, agro-pecuaria, pesquera, forestal, minera, hidrocarburos, textil y confecciones, cuero y calzado, turismo, metalmecá-nica, siderometalúrgica, y química.

EJE CAPRICORNIOSu área de influencia se definió en torno al Trópico de Capricornio, en un territorio ubicado aproximada-mente entre los 20 y 30 grados de latitud sur, en cuyos extremos se localizan importantes instalaciones portuarias, que dan cuenta de su ca-rácter Bioceánico. Este Eje representa un mercado de más de 49,9 millones de habitantes en un área de influen-cia extendida de 2,8 millones de km2, que implican un nivel medio-bajo de densidad poblacional con un PIB de aproximadamente 228.939,9 millones de dólares. Sus principales actividades económicas son: agrícola y agroindustrial, industria textil, química, metalúrgica, metalmecánica y materiales de transporte, energía hidroeléctrica, productos forestales, hidrocarburos, minería, logística portuaria y servicios conexos, pesca, y turismo.

EJE ANDINO

EJE CAPRICORNIO

Inbound Logist ics Latam18

EJE HIDROVÍA PARAGUAY-PARANÁEste corredor ha sido definido territo-rialmente a través de la delimitación de un área de influencia general que incorpora las regiones de Argentina, Bolivia, Brasil, Paraguay y Uruguay, vinculadas de manera directa con los ríos Paraguay, Paraná, Tieté y Uruguay. Esta área de influencia es relativamente dinámica, ya que está relacionada también con la ubicación física de los proyectos que se incor-poran a los distintos Grupos en que se ha dividido el Eje. Representa un mercado de más de 73,2 millones de habitantes en un área de influencia extendida de 3,8 millones de km2, con un PIB de aproximadamente 419.341,1 millones de dólares. Sus ac-tividades económicas predominantes son: agroindustrial y metalmecánico, actividad celulósica y maderera, agro-pecuario, textil, metalúrgica y metal-mecánica, turismo e hidrocarburos.

EJE DEL AMAZONASDefinido a través de la delimitación de una región a lo largo del sistema multimodal de transportes, este eje vincula determinados puertos del Pacífico, como Buenaventura en Co-lombia, Esmeraldas en Ecuador y Pai-

SOUTHAMERICALOGISTICS

ta en Perú, con los puertos brasileños de Manaos, Belem y Macapá. En 2013, se incorporaron al área de influencia 9 Estados Nordestinos de Brasil: Ma-ranhão, Piauí, Ceará, Rio Grande do Norte, Paraíba, Pernambuco, Alagoas, Sergipe y Bahia, junto a los Estados de Tocantins y Goiás. El Eje repre-senta un mercado de más de 119,5 millones de habitantes en un área de influencia extendida de aproxima-

damente 8,1 millones de km2, con un PIB de aproximadamente 815.218 millones de dólares. Sus actividades económicas principales son: recursos forestales, agrícola y agroindustrial, agropecuaria, minería, electrónico, hidrocarburos, ecoturismo, biotecno-logía, pesca, cosméticos, maquinaria y equipos, textil y confecciones, metal-mecánica, naval, procesamien-to de alimentos, cueros y calzados.

EJE HIDROVÍA PARAGUAY-PARANÁ

EJE DEL AMAZONAS

Inbound Logist ics Latam20

EJE DEL ESCUDO GUAYANÉSEste eje ha sido definido a través de la delimitación de un área de influencia que incorpora la v inculación de los principales nodos de articulación entre Brasil, Gu-yana, Suriname y Venezuela. Esta área de influencia es relativamente dinámica, ya que también está relacionada con la ubicación física de los proyectos que se incorporan a los distintos grupos en que se ha dividido el Eje. Repre-senta un mercado de más de 24,5 millones de habitantes en un área de inf luencia extendida de 4 millones de km2, con un PIB aproxima-do de 199.904,2 millones de dólares. Predominan las producciones: agr ícola y agroindustrial, recursos fo-resta les y agroforesta les, agropecuario, electrónico, ruedas, hidrocarburos, bio-tecnología, pesca, minero, cosméticos, f itofármacos, madera y muebles, fibras, industria automotriz, mate-riales de construcción, tu-rismo, ecoturismo, comercio, activ idad manufacturera, metalmecánica, química, ali-mentaria, textiles y calzado.

EJE DEL SUREl área de influencia de este Eje se ha definido como el territorio ubicado aproximadamente entre los 37 y 43 grados de latitud sur, que incorpora en sus extremos impor-tantes instalaciones portuarias tanto en el Océano Atlántico como en el Pacífico, dando cuenta de su carácter Bioceánico. Esta área de influencia es relativamente dinámica, ya que está vinculada también a la ubicación física de los proyectos que forman parte de los distintos grupos en que se ha dividido el Eje. Representa un

mercado de unos 7,5 millones de ha-bitantes en un área de influencia ex-tendida de 0,5 millones de km2, con un PIB de aproximadamente 34.541,3 millones de dólares. Sus actividades económicas predominantes son: hidrocarburos, gas no convencional, energía eléctrica, pesca, agrícola, agropecuario, turismo, comercio y transporte, calzado, pieles, textiles, azúcar, metalurgia, químicos, cemen-to, papeleras, siderurgia, acuicultura.

EJE DEL SUR

EJE DEL ESCUDO GUAYANÉS

La integración es la base del éxito para aquellas empresas que pretendiendo progresar, piensan que la exportación es la solución.

SOUTHAMERICALOGISTICS

Inbound Logist ics Latam 21

EJE INTEROCEÁNICO CENTRALEl Eje del Interoceánico Central se encuentra conformado por un área de influencia que atraviesa trans-versalmente América del Sur, entre aproximadamente los 12 y los 22 grados de latitud sur, e incorpora la vinculación de los principales puer-tos sobre el Pacífico y el Atlántico de ese territorio, así como los nodos de articulación correspondientes entre Perú, Chile, Bolivia, Paraguay y Bra-sil. También es un área de influencia relativamente dinámica, vinculada igualmente a la ubicación física de los proyectos que se incorporan a los distintos grupos en que se ha dividi-do el Eje. Representa un mercado de más de 92,6 millones de habitantes en un área de influencia extendida de 3,5 millones de km2, con un va-lor agregado de aproximadamente 485.842,1 millones de dólares. Las actividades económicas predomi-nantes son: agrícola y agroindustrial, ganadería, industrias del cuero y tex-tiles, maderas y avicultura, minería, hidrocarburos, turismo, industrias

siderúrgicas, automotores, metalúr-gicas, metal-mecánica, material de transporte, industria aeronáutica, pesca, logística portuaria.

EJE PERÚ-BRASIL-BOLIVIADelimita en un área de influencia que incorpora la vinculación de los principales nodos de articulación lo-

calizados cerca de la zona de la triple frontera entre Perú, Brasil y Bolivia. Esta área de influencia es también dinámica, relacionada de igual forma con la ubicación física de los proyec-tos que se incorporan a los distintos grupos en que se ha dividido eje. Re-presenta un mercado de más de 10,2 millones de habitantes en un área de

EJE INTEROCEÁNICO CENTRAL

EJE PERÚ-BRASIL-BOLIVIA

Inbound Logist ics Latam22

influencia extendida de 1,1 millones de km2, con un valor agregado de aproximadamente 20.448,3 millones de dólares. Sus actividades económi-cas predominantes son: agricultura, ganadería, producción forestar, turis-mo, madera, cemento, minería, pesca, industria textil, caucho y cueros.

En ediciones posteriores recono-ceremos cada eje con sus respectivas potencialidades y atributos geográfi-cos, sociales, productivos, financie-ros y económicos, para conocer en consecuencia, el funcionamiento de cada corredor logístico. Por ahora, sirva como introducción a ello este somero planteamiento.

EJE MERCOSUR-CHILEEste eje ha sido definido a través de la delimitación de un área de influencia que atraviesa América del Sur e incor-pora la vinculación de los principales centros económicos y los principales puertos de ese territorio, entre Chi-le, Argentina, Paraguay, Uruguay y Brasil. Esta área de influencia es

relativamente dinámica, vinculada también a la ubicación física de los proyectos que se incorporan a los distintos grupos en que se ha dividi-do el Eje. Representa un mercado de más de 137,3 millones de habitantes en un área de influencia extendida de 3,2 millones de km2, con un PIB de aprox imadamente 852 .404,2 millones de dólares. Sus principales actividades económicas son: cuero y textiles, agrícola y agroindustrial, agropecuaria y ganadería, vehículos y material de transporte, aeronáutica, servicios, metalúrgica, metalmecá-nica y mecánica, turismo, celulosa,

madera y papel, hidrocarburos, ma-quinarias agrícolas, industria vitivi-nícola, producción minera metálica y no metálica, recursos forestales, productos químicos, manufacturas. n

* Ricardo Ernesto Partal Silva es Presidente de la

Organización Mundial de Ciudades y Plataformas

Logísticas (OMCPL), Secretario del Centro Pro-

fesional de Actividades Logísticas de Argentina

(CPAL), Director Ejecutivo y autor de Integración

Empresarial por Corredores Bioceánicos. Se le

puede localizar en [email protected]

EJE MERCOSUR-CHILE

En pos de un mayor desarrollo regional en Sudamérica, tanto sectores públicos como privados empezaron a interactuar, comerciar y unirse. Hoy, los resultados y beneficios son muchos.

SOUTHAMERICALOGISTICS

Inbound Logist ics Latam24

DISPOSITIVOSMÉDICOS:

DOS PAÍSESUNCUENTODE

Ésta fue la peor época para la asistencia médica de Estados Unidos / México. ¿Podrá la logística mejorarla?

Inbound Logist ics Latam 25

DOS PAÍSESUNCUENTODE

Por Lisa Harrington

Inbound Logist ics Latam26

Para la industria de los dispositivos médicos, la normalidad terminó en 2013. Una con-vergencia de factores creó una tormenta perfecta de interrupción para el sector, en particular en dos de sus mercados princi-pales: Estados Unidos y México.

Primero, la aplicación gradual del plan de salud del Presidente Obama, que

ampliará la cobertura del seguro médico a un estimado de 32 millones de estadounidenses que no tienen ningún tipo de seguro de salud.

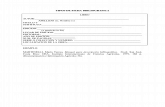

Segundo, México aprobó una iniciativa importante para proporcionar cobertura de asistencia médica básica a toda la población del país para 2020, con lo cual se incurrirá en un incremento de 10.2 por ciento del gasto promedio anual previsto entre 2013 y 2017.

Tercero, un nuevo impuesto específico de 2.3 por ciento sobre los dispositivos médicos entró en vigor en enero de 2013 en Estados Unidos.

Cuarto, la intensa presión sobre los precios por parte de los pagadores –compañías de seguros, corporaciones y el gobierno– está reduciendo los márgenes.

Quinto, es un cambio en los requisitos de rendimiento impulsado por los pagadores –desde la venta de disposi-tivos y el tratamiento de episodios hasta la obtención de resultados positivos en los pacientes.

Por último, hay una transición hacia un canal de distribución geográficamente más disperso.

Los fabricantes de dispositivos médicos están luchando para adaptarse a esta avalancha de cambios rápidos, en particular a la presión de la reducción de costos. En el pa-sado, el sector disfrutó de márgenes de beneficios sólidos, algunos de hasta un 40 por ciento para los dispositivos de alta calidad. Esos días se han ido.

Sin lugar a dudas, la industria tiene éxito en el cum-plimiento de algunos retos difíciles de servicio –la entrega de productos que sanan, mantienen o salvan vidas de una manera que cumpla con las demandas de servicio exigentes. Al mismo tiempo, sin embargo, la cadena de abastecimiento de dispositivos médicos es costosa. Los fabricantes cargan la cadena de abastecimiento con inventario de seguridad, en todas partes, para evitar desabastecimientos. La visibilidad y el control eficaces del inventario son limitados o inexistentes. Los pedidos de emergencia impulsan el diseño de todo el sistema, incluso de la cadena de abastecimiento de dispositivos no urgentes.

Los requisitos de rastreo y seguimiento continúan creciendo, y un difícil flujo inverso del producto complica aún más el panorama.

El resultado: Mientras que la cadena de abastecimiento de dispositivos médicos ofrece un servicio extraordina-rio, lo hace con una estructura de alto costo que será

insostenible en el futuro, teniendo en cuenta las nuevas realidades de los mercados estadounidense y mexicano.

Los fabricantes de dispositivos médicos reconocen que el cambio es imprescindible, y están buscando so-luciones en todos los aspectos de su negocio. La cadena de abastecimiento ha llegado a ocupar el primer lugar en la agenda como el principal instrumento con que hacer frente a estas presiones convergentes.

El fin de la normalidad La industria de dispositivos médicos es grande y global. El sector de dispositivos médicos de Estados Unidos, que está valorado en más de 60,000 millones de dólares, es el más grande del mundo y representa casi el 20 por ciento de la industria mundial de 350 mil millones de dólares, por producción, según la Comisión de Comercio Inter-nacional de Estados Unidos. Por otra parte, siete de los 10 principales fabricantes de equipos originales (OEM) de dispositivos médicos del mundo, por ingresos, tienen su sede en Estados Unidos.

Si bien mucho más pequeño, se proyecta que el mer-cado mexicano de dispositivos médicos, valorado en 2,800 mil millones de dólares en 2008, crezca a una tasa compuesta anual de 5.7 por ciento hasta un estimado de 5.4 mil millones en 2020.

Intensificación de la presión sobre los costos La presión para reducir los costos en toda la cadena de abastecimiento de dispositivos médicos nunca ha sido mayor. “Los retos fiscales de nuestra nación y el volumen de nuestra industria están en curso de colisión”, escribe Paul Keckley, director ejecutivo del Centro Deloitte para Soluciones de Salud, en un informe reciente sobre el mer-cado estadounidense. Se prevé que el gasto nacional de salud crezca a una tasa promedio de 5.7 por ciento anual entre 2014 y 2021, lo que sería un 0.9 por ciento más rápido que el incremento anual esperado en el producto interno bruto durante ese mismo periodo, según la Oficina de Presupuesto del Congreso de Estados Unidos.

La preocupación por este aumento del gasto de salud está llevando a los hospitales y otros proveedores médicos a centrarse en la reducción de costos. Los fabricantes de dispositivos médicos se ven atrapados en el fuego cruzado, según el Centro Deloitte para Soluciones de Salud. Los hospitales y otros proveedores médicos están exigiendo mejores precios y los planes de salud quieren descuentos mayores.

Debido a la intensificación de las presiones sobre los precios por parte de las aseguradoras y los gobiernos, el modelo de ventas tradicional de dispositivos médicos está empezando a cambiar. La preferencia de los médicos normalmente promueve las decisiones de compra de los hospitales, en particular para dispositivos de alto valor,

Inbound Logist ics Latam 27

tales como implantes de cadera o de rodilla.“Si bien éste sigue siendo el caso, los hospitales

están haciendo lo que pueden para reducir el número de proveedores y controlar mejor sus carteras de SKU para obtener un valor más bajo o menos productos de dispositivos médicos que dependen de la preferencia”, comenta Wayne Wooddell, vicepresidente de desarrollo de negocios, ciencias de la vida y la salud en Exel Inc., un proveedor de logística tercero con sede en Estados Unidos en Columbus, Ohio.

Al mismo tiempo, las compañías de seguros y los reguladores están cambiando hacia la gestión de la salud basada en el rendimiento, centrándose en los resultados de los pacientes en lugar de los procedimientos. Esto pone presión sobre los fabricantes de dispositivos médicos para competir ya sea en costos o por la diferenciación de sus productos con base en los resultados superiores de los pacientes.

El auge del envejecimientoLas poblaciones rurales de Estados Unidos y México están envejeciendo rápidamente. El crecimiento en el número y la proporción de adultos mayores no tiene precedentes en la historia de Estados Unidos. Dos factores –los perio-dos de vida más largos y el envejecimiento de los baby boomers– se combinarán para duplicar la población de los estadounidenses de 65 años o más durante los próximos

25 años a alrededor de 72 millones. En 2030, los adultos mayores representarán cerca del 20 por ciento de la pobla-ción estadounidense, por encima del 14 por ciento actual, de acuerdo con los Centros de Control de Enfermedades. En México, se estima que 12 por ciento de la población tendrá 65 años o más en el año 2030.

Al mismo tiempo, se ha producido un cambio impor-tante en las principales causas de muerte para todos los grupos de edad, de enfermedades infecciosas y enferme-dades agudas a enfermedades crónicas y enfermedades de-generativas, que incluyen diabetes, cáncer y enfermedades del corazón. El tratamiento para condiciones como éstas consume más recursos sanitarios durante un periodo más largo, con lo cual los presupuestos sanitarios públicos se disparan con una aceleración rápida.

Nuevas regulaciones de rastreo y seguimiento Las nuevas normas de seguridad introducidas en Estados Unidos y en otras partes requieren que los fabricantes de dispositivos implementen sistemas de seguimiento de los productos y de recopilación de datos sólidos en la cadena de abastecimiento, a un costo considerable.

En concreto, en 2013, la Administración de Alimentos y Medicamentos (FDA) publicó una norma definitiva que establece un sistema de identificación de dispositivos único diseñado para identificar los dispositivos mediante la distribución y el uso.

La cadena de abastecimiento de dispositivos médicos ofrece un servicio extraordinario que ayuda a salvar vidas, pero el precio es alto. Los fabricantes están buscando mejorar sus cadenas de abastecimiento para ayudar a reducir algunos de esos costos y satisfacer las demandas de inventario y las exigencias normativas.

Inbound Logist ics Latam28

La norma final, que entró en vigor en 2013, requiere que las etiquetadoras de dispositivos incluyan un iden-tificador de dispositivos único (UDI) en la mayoría de las etiquetas de dispositivos y paquetes legibles por los escáneres automáticos.

Las etiquetadoras de dispositivos deben enviar cierta información de cada dispositivo a la Base de Datos Global de Identificación de Dispositivos Únicos (GUDID) de la FDA. El público podrá buscar y descargar información de esta base de datos.

La FDA emitió las reglas en un esfuerzo por mejorar la seguridad de los pacientes y modernizar la vigilancia del desempeño de los dispositivos posterior a la comercializa-ción. Los fabricantes tienen hasta siete años (2020) para cumplir con todos los requisitos para todos los dispositivos que básicamente requieren un UDI.

La Unión Europea se encuentra en proceso de revisión de sus normas de seguridad de dispositivos médicos en términos similares, una vez más para mejorar la seguridad del paciente. Es probable que otros países son propensos sigan su ejemplo.

Desafíos de la cadena de abastecimiento Más allá de estas fuerzas del mercado, la cadena de abas-tecimiento tradicional de dispositivos médicos supone importantes retos propios. Si bien estas cuestiones varían de alguna manera en naturaleza y grado entre Estados Unidos y México, en esencia se reducen a cuatro preocu-paciones principales:

Inventario en todas partes. Tanto para Estados Unidos como para México la administración del inventario es un reto crítico. “Hay inventario en todas partes, en el centro de distribución regional, en el sitio de inventario para emergencias, en el almacén del proveedor de servicios de logística, en la cajuela del automóvil de los representantes de ventas, en consignación en el hospital y en el punto de esterilización”, señala Scott Cubbler, presidente del sector Cuidado de la Salud de Exel/DHL Supply Chain América.

Con respecto a los sitios de inventario para emergencias, “No es raro que una compañía de dispositivos médicos opere una red de pequeños puntos de distribución repartidos entre sus mercados, en cualquier parte de las 40 a 100 localidades ya disponibles”, explica Phil Siewert, director senior de Desarrollo de Negocios, de Exel/DHL Supply Chain. “Estas instalaciones son pequeñas, miden alrededor de 2,000 pies cuadrados, y se utilizan para surtir el producto a los clientes finales en la entrega en el tramo final.”

Este sistema de inventario en todas partes no sólo es caro, sino que la complejidad de tratar de realizar un se-guimiento de producto a lo largo de la cadena es enorme. Es fácil perder visibilidad del producto en el canal.

Lo desconocido en la sala de operaciones. Otro factor que añade complejidad y costo a la cadena de abasteci-miento de dispositivos, a los implantes en específico, es la necesidad de protegerse contra lo desconocido en la sala de operaciones (OR). En la planificación del procedimiento de un implante, el cirujano solicita un volumen de piezas enorme. Para el reemplazo de una rodilla izquierda, el médico puede pedir un equipo de cirugía con los tama-ños de rodilla del dos al 10, y sólo usar el tamaño cuatro. Cada prótesis viene esencialmente en un empaque de almacenamiento del producto del tamaño de un armario para entrar a una cirugía.

El equipo en desuso, que sigue siendo propiedad del fabricante de dispositivos (inventario de consignación), está fuera de circulación y no está disponible para su venta. “Los dispositivos como los marcapasos se pueden enviar a cirugía tres o cuatro tamaños, lo cual no repre-senta un gran problema desde una perspectiva del costo de inventario”, explica el director de la cadena de abaste-cimiento de un fabricante de dispositivos. “La ortopedia, sin embargo, requiere el envío de un kit de herramientas del tamaño de un camión para la cirugía. El médico utiliza sólo una fracción de ese inventario, y el resto regresa para ser esterilizado, inspeccionado, re-equipado, rempaque-tado, re-inventariado y almacenado, hasta que se mueve al campo de nuevo para iniciar otra vez todo el ciclo”.

Esto significa que las tasas de rotación para el inven-tario de consignación muy costoso son sumamente bajas.

UNA RADIOGRAFÍA DEL SECTOR DE DISPOSITIVOS MÉDICOS DE ESTADOS UNIDOSLas cifras clave dentro de la industria de dispositivos médicos de Estados Unidos:n Con una estimación de 127 mil millones de dólares en

2013, el mercado de dispositivos médicos de Estados Unidos es el más grande del mundo, con un 40 por ciento del mercado global.

n El gasto per cápita en dispositivos médicos, de 399 dólares, es el más alto del mundo.

n Siete de los 10 principales fabricantes de dispositivos médicos del mundo son empresas estadounidenses. Estos incluyen Baxter, Boston Scientific, Covidien, General Electric, Johnson & Johnson, Medtronic y Zimmer.

n Las importaciones representan una parte cada vez más importante del mercado, y ahora representan alrededor del 30 por ciento del total. Este crecimiento se debe en parte a que los fabricantes estadounidenses están mudando parte de su producción a mercados laborales de menor costo como México. En 2011, los consumibles obtuvieron la tasa de crecimiento más rápida de 12.1 por ciento (5.3 mil millones de dólares), mientras que el escaneo diagnóstico aumentó un 7.4 por ciento (8.9 mil millones de dólares).

Fuentes: El Mercado de Dispositivos Médicos: Estados Unidos, Oportunidades y retos, 2013. La Industria de los Dispositivos Médicos y el Diagnóstico, La Industria Estadounidense de Dispositivos Médicos en 2012: Retos Dentro y Fuera del País. Espicom

Inbound Logist ics Latam30

El alto costo del servicioEn Estados Unidos, la intensa competencia entre los fa-bricantes de dispositivos médicos ha llevado a muchos a recurrir a la entrega como una palanca competitiva. Los fabricantes tratan de superarse entre sí en el servicio, por lo que complican aún más la cadena de abastecimiento al garantizar a los hospitales que los pedidos que se hagan antes de las 7:00 p.m. pueden entregarse a la mañana siguiente.

Como resultado, los hospitales suelen esperar hasta el último minuto para hacer sus pedidos, lo que obliga a los fabricantes a usar un sistema de entrega costoso con recargos de modo que puedan cumplir con las entregas al día siguiente. Esto significa que los fabricantes deben tener centros de distribución (CD) situados cerca de los centros de servicio aéreo urgente para llevar el producto a los hospitales al día siguiente. También cargan el siste-ma con inventario para cumplir con el alto nivel de sus promesas en los pedidos.

“Para las operaciones de la cadena de abastecimiento, este perfil de pedidos de última hora impulsa la enorme variación en el flujo de trabajo a través del canal de distri-bución”, señala Siewert. “También significa que la cadena de abastecimiento debe operar en ‘modo de emergencia’, con un gran aumento en la carga de trabajo que ocurre al final del día. Y los envíos deben moverse mediante un servicio caro de entrega al día siguiente”.

El impacto de la demanda ampliada. En México, la am-pliación de la cobertura de la asistencia sanitaria significa que los fabricantes de dispositivos médicos se enfrentan al impacto del rápido crecimiento de la distribución geo-gráfica, ya que los servicios de asistencia sanitaria van más allá de las principales zonas metropolitanas. Ahora deben enviar productos a más zonas remotas alejadas de

los centros de distribución, que por lo general se ubican en las grandes ciudades, añadiendo costos a la cadena de abastecimiento.

Soluciones para el futuroLos principales fabricantes de dispositivos médicos están recurriendo a soluciones innovadoras de la cadena de abastecimiento para hacer frente a estos retos y trabajar en estrecha colaboración con los proveedores de servicios de logística terceros y con los clientes para ejecutar estas nuevas ideas. Entre las nuevas estrategias de la cadena de abastecimiento se pueden mencionar:

El aprovechamiento de la capacidad compartida. Tanto en Estados Unidos como en México los fabricantes de dispositivos médicos normalmente tienen una super-posición de clientes, es decir, varias empresas envían a un mismo grupo de clientes, lo que crea una duplicación considerable de activos, recursos y costos de la cadena de abastecimiento, todo orientado hacia proporcionar servicio al mismo grupo de clientes.

Tendría sentido, por lo tanto, que los fabricantes re-duzcan esta redundancia utilizando un solo proveedor de servicios de logística para crear una solución compartida de la cadena de abastecimiento para múltiples clientes. Esta solución administraría el flujo de bienes y servicios de los dispositivos médicos hacia y desde el hospital. La idea sería agrupar a los fabricantes en un solo almacén cerca del hospital al que dan servicio, y consolidar las entregas y los servicios en el hospital.

“Hacer seis entregas diferentes a un hospital, e ir a seis salas distintas con cuatro conductores altamente capaci-tados no tiene sentido”, explica Wooddell. En vez de ello, el 3PL podría crear un centro metropolitano, consolidar las entregas, eliminar la superposición de las mismas y

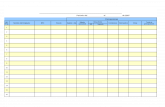

EVOLUCIÓN DE LA INSCRIPCIÓN EN EL SEGURO POPULAR, MÉXICO 2004-2012El incremento en el gasto de asistencia sanitaria en México se atribuye a la implementación del Seguro Popular por parte del gobierno, el cual brinda cobertura básica de salud a los mexicanos que no están afiliados a ninguna institución de seguridad social.

20

40

60

Abril 201220112010200920082007200620052004

AFIL

IACI

ÓN A

CUM

ULAD

A (p

obla

ción

en

mill

ones

)

Fuente: Felicia Marie Knaul, y otros. La búsqueda de la cobertura universal de salud: El logro de la protección social para todos en México. Lancet 2012; 380: 1259-1279.

Inbound Logist ics Latam 31

ofrecer un servicio completo con sólo dos conductores.“Este modelo de capacidades compartidas permitiría

a los fabricantes competir con base en su producto, y no en la entrega en el tramo final”, añade Cubbler.

“En Estados Unidos, nos enfrentamos al desafío de una cadena de abastecimiento complicada para los dis-positivos médicos”, asegura Wooddell. “El reto de México es simplemente llevar el producto al punto de uso. Pero dado que México aún no tiene la demanda, su sector de dispositivos médicos está en condiciones de aprender de Estados Unidos, construir la cadena de abastecimiento adecuada y establecer las conductas apropiadas para ayudar a evitar la costosa infraestructura requerida para satisfacer las expectativas del cliente en Estados Unidos.”

Entrega directa al mercado Para tal fin, algunos fabricantes que operan en México están considerando el uso de un 3PL calificado que les proporcione entrega directa al mercado. En este escenario, un solo 3PL sustituiría a los numerosos pequeños distri-buidores que actualmente sirven de intermediarios en la relación fabricante-cliente.

Algunos fabricantes también están trabajando con 3PL para montar las instalaciones de inventario para emergencias en las principales zonas metropolitanas con el fin de dar servicio a los hospitales y a centros quirúr-gicos independientes. Bajo este acuerdo, “colocamos el inventario a consignación en el sitio de inventario para emergencias en vez de distribuirlo en muchos hospitales”, señala Daniel Pardo, Director General del sector Cuidado de la Salud de DHL Supply Chain México. “De esta manera, podemos entregar el producto rápidamente y reducir al mismo tiempo la cantidad de inventario en la cadena de abastecimiento.”

Colaboración hacia un modelo Lean. Una práctica que complementaría esta cadena de abastecimiento de servi-cios compartidos es una mayor colaboración entre todos los socios comerciales, es decir los fabricantes, sus clientes y los 3PL, en la cadena de abastecimiento de dispositivos.

“Estamos trabajando con nuestros clientes para mejo-rar la planificación de horarios”, informa el director de la cadena de abastecimiento de un fabricante de dispositivos. “Entre más tiempo tengamos para reaccionar ante una situación, podremos planificar mejor.”

“Desde una perspectiva reconstructiva, si conocemos el calendario de cirugías por adelantado, podremos pla-nificar y secuenciar nuestros implantes al hospital justo a tiempo”, añade el director. “Cada juego de rodillas cuesta 55,000 dólares, por lo que al planificar mejor, tendremos menos inventario inactivo en el campo y reduciremos más nuestros costos.”

La simplificación de la entrada a manufactura. La mayor visibilidad de la demanda prevista permite a las compañías de dispositivos agrupar el inventario en etapas posteriores del canal, en una menor cantidad de ubicacio-nes más centralizadas. “El reto es optimizar los inventarios

en el campo, maximizar la velocidad y, al mismo tiempo, no perdernos las cirugías”, señala el director de la cadena de abastecimiento.

Información exigenteUna planificación y previsión más avanzadas también incluirían detalles adicionales sobre los requisitos exactos de los pedidos. Esto es particularmente importante para los implantes porque reduciría el volumen de producto que se está intercambiando con el hospital en los equipos de cirugía de quirófano.

“Si tuviéramos información más exacta y precisa so-bre lo que se necesita para un procedimiento, podríamos ofrecer un equipo del tamaño de una caja de herramientas para un procedimiento de columna en vez de un equipo del tamaño de un camión de herramientas”, comenta el director de logística de un fabricante de dispositivos importante en Estados Unidos.

Los plazos de entrega mayores y una mejor informa-ción de pronóstico permitirían a los fabricantes y sus proveedores de servicios de logística gestionar el flujo de producto de una manera más controlada en toda la red de distribución.

“Reduciría la dependencia en los sistemas de entrega urgente de alto costo”, asegura Wooddell. “También redu-ciría la necesidad de inventario de seguridad en cientos de puntos de almacenamiento, sin dejar de ofrecer altos niveles de disponibilidad y servicio al cliente.”

El camino a seguir no es fácil para el sector de los dis-positivos médicos, ya que rediseña su modelo de negocio y la cadena de abastecimiento de apoyo. “Por fortuna, las instituciones de salud, en particular, y la industria en su conjunto, están empezando a darse cuenta de que el nivel de ahorros necesarios en los costos no vendrá sólo de pre-sionar a los proveedores para obtener concesiones en los precios”, observa un fabricante. “Un sistema de hospitales multimillonario, nos dijo ‘podríamos obtener precios muy bajos, pero sabemos que para llegar a nuestros objetivos de costos, eso no es suficiente. Tenemos que asumir un enfo-que más sistémico y estratégico para reducir los costos’.”

Cambiar el statu quo“La innovación de la cadena de abastecimiento ofrece una gran oportunidad para cambiar el statu quo y sacar costos del sistema”, sugiere Siewert. “Si la industria puede mejorar la calidad y el flujo de información, reducir la incertidumbre y desarrollar soluciones como las cadenas de abastecimiento compartidas, puede crear una ruta más eficiente al mercado. Esto ayudará a la industria a afrontar los retos de control y reducción de costos, mientras cumple su promesa de servicio”.

“No es algo que podamos lograr solos”, señala un fabricante de dispositivos. “Tenemos que traer a todos nuestros socios de la cadena de abastecimiento a la mesa, y trabajar todos juntos para simplificar la forma en que hacemos llegar producto al cliente.” n

HIDALGO: Nuevo polo

industrial de MéxicoENTREVISTA AL GOBERNADOR DEL ESTADO,

JOSÉ FRANCISCO OLVERA RUÍZPor Carlos Caicedo Zapata

Inbound Logist ics Latam32

Inbound Logist ics Latam 33

E l gobernador de Hidalgo, José Francisco Olvera Ruiz, afirmó que la apuesta de su gobierno ha sido convertir a la entidad en el nuevo polo de desarrollo industrial del país, ya que su conec-

tividad, su ubicación en el centro, y su cercanía con el Valle de México, así como la disposición de tierra en zonas industriales consolidadas, como Atitalaquia, Atotonilco de Tula y Tizayuca, lo convierten en una gran oportunidad para los inversionistas.

Destacó que actualmente ya hay planes para desarro-llar nueva infraestructura, se está aplicando un marco regulatorio para darle más certidumbre a los empresarios, y se está actualizando el procedimiento para el registro público de la propiedad para agilizar trámites y tener un instrumento jurídico más confiable.

“El objetivo es hacer planes de desarrollo a mediano y largo plazos que permitan recibir crecimiento inmi-nente, pero de una manera ordenada, para que convenga a todos los sectores de la sociedad”, señaló Olvera Ruíz. “Para aprovechar los servicios con los que cuenta la zona industrial y el terreno que otrora se destinaría al nuevo aeropuerto metropolitano -antes de que el gobierno fe-deral decidiera construirlo cerca del Lago de Texcoco-, se consolidará la construcción de la plataforma logística de Tizayuca, PLATAH, la cual tendrá una inversión de 167 millones de dólares”.

El gobernador destacó la extraordinaria conectividad del Estado, ya que por la entidad atraviesan vías de ferroca-rril concesionadas, la autopista Arco Norte, que comunica a las principales carreteras que llegan al Distrito Federal y Valle de México. Además, la extensa red de ductos de gas natural con la que cuenta, así como el mejoramiento de las líneas de energía eléctrica y su abastecimiento, han hecho que los inversionistas dirijan su mirada hacia la entidad. Asimismo, afirmó que el sector manufacturero del estado representa el 29% de la economía nacional, y su actividad industrial ha aumentado cerca del 15%, para colocar a la entidad en el lugar número cuatro del país.

El funcionario resaltó también, que el crecimiento del estado en 2014 fue superior a la media nacional y que en la entidad existe estabilidad, confianza, seguridad y respeto por el Estado de derecho.

“Desde el inicio de mi administración, hace ya 4 años, establecimos una política de desarrollo económico cuyo principal objetivo era hacer de Hidalgo un destino estra-tégico para la actividad industrial. Hoy, resultado de esa política de continuidad responsable y con visión a largo plazo, Hidalgo se consolida como el Nuevo Polo Industrial de México”, puntualizó el gobernador. “La llegada de nuevas inversiones y el crecimiento de las ya existentes, aunado todo al proceso de especialización regional por vocaciones económicas, ha permitido que Hidalgo vaya

paulatinamente transformando su realidad, generando empleo y detonando el desarrollo económico del estado y de la región”, agregó.

Esto ha sido resultado, comentó, de una política funda-mentada en los principios básicos de paz social, un estado con seguridad pública y respeto al estado de derecho; ordenamiento territorial, desarrollo urbano e industrial sustentable; eficiencia logística, detonando la capacidad carretera y ferroviaria; desarrollo industrial, con infraes-tructura de servicios y formación de capital humano; así como del permanente acompañamiento gubernamental, un aliado de la iniciativa privada.

HIDALGO: EL CORAZÓN LOGÍSTICO DE MÉXICO Hidalgo ha ampliado las capacidades manufactureras de la entidad, como lo ha demostrado la puesta en marcha del Arco Norte, conectando todo el sur del estado con el corredor interoceánico del centro de México y con la nueva carretera al Puerto de Tuxpan, el más cercano a la Ciudad de México. Esta posición logística se ve potenciada con la presencia en la entidad de las 3 principales empresas ferroviarias del país: Kansas City Southern de México, Ferromex y Ferrosur, y con la capacidad de operación intermodal que brindan plataformas como la Terminal Intermodal Logística de Hidalgo de Hutchison Port Hol-dings, que puede manejar hasta 200 mil TEUs anuales.

“El estado tiene una política integral de desarrollo logístico, que nos ha permitido convertir a la entidad en un referente nacional e internacional en la materia, y pre-

Lic. José Francisco Olvera RuízGobernador del Estado de HIDALGO

Inbound Logist ics Latam34

sidir instancias de colaboración clave, como el Comité NASCO (North Ame-rican Strategy for Competitiveness) México, y la Comisión de Logística y Transporte de la Asociación Mexicana de Secretarios de Desarrollo Econó-mico (AMSDE). Espacios que han permitido a su vez, impulsar el Sis-tema Nacional Logístico y el Sistema Nacional de Vocaciones Económicas”, señaló José Francisco Olvera Ruíz. “La

HIDALGO, NUEVO POLO INDUSTRIAL DE MÉXICO• Ubicación estratégica conectada con los principales

ejes carreteros de mayor interés nacional: Arco Norte, México-Laredo, México-Guadalajara, México-Tuxpan, México-Veracruz.

• Hidalgo consolida su capacidad logística disponiendo de 11,573 km de infraestructura carretera y 865 km de vías férreas.

• El Estado ofrece amplia disponibilidad de recursos energéticos para abastecer los procesos industriales de alta demanda, distribución de gas natural a través del principal gasoducto del país, y un desarrollo industrial prospectivo, congruente con el aprovechamiento sustentable del capital natural, así como recursos hídricos en equilibrio.

• El óptimo ambiente de seguridad y paz social de Hidalgo fortalecen la productividad en los negocios. El Estado es uno de los 8 estados más seguros del país.

• Hidalgo cuenta con una extensa red de universidades politécnicas y tecnológicas que ofrecen ingenierías especializadas y certificación de laboratorios, procesos y competencias.

especialización regional ha detonado zonas industriales de impacto nacio-nal como la región de Tula-Tepeji, con vocación manufacturera, energética y logística; el Valle de Tizayuca, con capacidad manufacturera y de ser-vicios agregados; y el Corredor del Altiplano, con una industria pesada y papelera. Esto ha permitido el desa-rrollo de nuevos espacios industriales, con inversión privada Clase A, como

el Parque Industrial QUMA, sede de la empresa WEG; y PLATAH, el desarrollo industrial y logístico más importante en el Valle de México. Complementado con el constante mantenimiento y conservación de los desarrollos industriales públicos ya existentes”, agregó.

Sin duda, el resultante de un gobierno aliado de la inversión pri-vada, caracterizado por respaldar sus compromisos ante el ofrecimiento de espacios industriales, negociaciones, trámites y permisos, ha generado las condiciones óptimas para el desarro-llo de la actividad industrial, atrayen-do inversiones que generan más y me-jores empleos para los hidalguenses. Estas acciones son consecuencia del momento que Hidalgo está viviendo, con tasas de crecimiento superiores al promedio nacional -tan sólo en los primeros 3 trimestres de 2014, la entidad tuvo un crecimiento del 3.1% frente al 1.9% del promedio nacional. Ciertamente, este dinamismo se ve reflejado en los 28 mil millones de pesos en inversiones estratégicas que se han consolidado durante la presen-te administración. Empresas como Gerdau Corsa, Cementos Fortaleza, Bombardier, SCA, entre otras, han mostrado su confianza y compromiso con Hidalgo, resultado de un entorno favorable para su inversión.

Así, el gobernador José Francisco Olvera Ruíz concluyó puntualizando: “Son estos resultados los que nos permiten hablar de una nueva época para Hidalgo, y configurarlo como el Nuevo Polo Industrial de México”. n

INTERMODALISMO:

Por Adriana Holohlavskycon información del IMT

El considerable aumento en los movimientos de mercancías en el comercio internacional y doméstico ha traído como consecuencia mayores conflictos en algunos puntos de la red de transporte carretero del país, como congestionamientos y accidentes de tránsito. Esta situación, a medida que se vaya agravando, se traducirá en un mayor costo generalizado para el transporte de las empresas, y mayores tiempos de recorrido. Urge mayor impulso al intermodalismo.

Potencial en México

Inbound Logist ics Latam36

En el año 2003, el Instituto Mexicano del Transporte realizó un estudio de inves-tigación profundo sobre el

potencial que México tendría para la práctica intermodal hacia los años 2010 y 2025. Este estudio, como todos los realizados por el Instituto, tenía por objeto sustentar las decisiones de la Secretaría de Comunicaciones y Transportes para el desarrollo de sus iniciativas, particularmente aquéllas enfocadas hacia el desarrollo de in-fraestructura logística estratégica, en el contexto de los planes de desarrollo diseñados por la dependencia en la última década.

Esta investigación se realizó en la Coordinación de Integración del Transporte del Instituto Mexicano del Transporte, por los M. en I. Agustín Bustos Rosales, Luis Fernando Mi-randa, Roberto Aguerrebere Salido, Martha Elizabeth de la Torre Romero, así como por el Dr. Jorge Acha Daza; reconociendo la colaboración del M. en I. José Alfonso Balbuena Cruz en el tratamiento de la información referente a escenarios.

Estudios como éste demuestran que si bien en México todavía no logramos los resultados óptimos deseados en materia de ejecución de proyectos, por la cantidad de intere-ses públicos y privados involucrados en ello, sí contamos con investiga-dores profesionales e instituciones serias como lo es el IMT, entre otras, los cuales han venido haciendo es-fuerzos loables para diagnosticar el potencial logístico del país, y evaluar con certeza hacia dónde enfocar las tareas; estudios que bien vale la pena difundir para que las empresas sus-tenten también su toma de decisiones sobre inversión.

A lo largo de diez años, hemos venido señalando a través de este me-dio, cuan lamentable resulta observar inversiones infructuosas, particu-larmente en materia de terminales intermodales, con las cuales algunos gobiernos estatales han querido per-seguir objetivos políticos temporales, sin que ellos formasen parte de un plan de desarrollo nacional integral y con vocación regional. Este estudio retrospectivo y prospectivo a la vez, aporta información suficiente para valorar con criterio si lo que se hizo hasta el año 2010 en materia inter-modal en el país fue adecuado, y si lo que se pretende realizar de aquí al año 2025 también lo es. A continuación las conclusiones más sobresalientes del estudio titulado: Análisis del potencial para el intermodalismo en el movimiento de mercancías, proyecciones 2000, 2010, 2025.

Este estudio inicia señalando que debido al aumento de la transporta-ción de mercancías por carretera y los conflictos derivados, el Gobierno Federal ha venido planteado medidas

Se observa que 23 estados cuentan con potencial para justificar la instalación o ampliación de terminales intermodales, entre los que destacan: Nuevo León, Distrito Federal y Jalisco, que juntos alcanzan el 52% del potencial total.

Inbound Logist ics Latam 37

Inbound Logist ics Latam38

alternas, entre ellas, el impulso al desarrollo del transporte intermo-dal, identificado como una de las soluciones más convenientes para el desarrollo equilibrado de un sistema de transporte. Para el cumplimiento de dicho objetivo se hubo requerido una herramienta de análisis geográ-fico y un esquema director de ubica-ción y características de terminales intermodales a nivel nacional, que fundamentara y orientara decisiones de promoción de la inversión en este tipo de infraestructura para propiciar su desarrollo y la de los servicios re-lacionados de una manera ordenada y productiva.

Los investigadores plantearon en el estudio que gran parte del mercado potencial para el intermodalismo pro-vendría de flujos que en ese momento se movía en el transporte carretero; es decir, la demanda que se generaría para los años 2010 y 2025 respecto al transporte por ferrocarril de carga contenerizada –en la mayor parte de las distancias de recorrido–sería del desvío de flujos transportados por carretera en aquel entonces. Así, se procedió a la identificación de las regiones o estados con mayores

oportunidades para el transporte bimodal autotransporte-ferrocarril, considerando el comercio binacional México-Estados Unidos, el comercio exterior de México que entra o sale por puertos mexicanos, y el mercado doméstico.

Entre los criterios o factores que se consideraron se encuentran los siguientes por ser los más común-mente asociados con la selección modal: Peso en toneladas de los flu-jos, distancia de recorrido, densidad económica, caducidad de los produc-tos, carga movida por contenedor, y accesibilidad al ferrocarril. Una vez definidos los criterios, el siguiente paso consistió en la valoración o ca-racterización de cada uno de los flujos de mercancías por autotransporte, procediéndose después a seleccionar aquellos que cumplen con las restric-ciones establecidas, y que representan realmente un mercado potencial para el transporte intermodal.

Con el mercado potencial para el intermodalismo, así establecido para el año base, se procedió a proyectar los flujos potenciales para los años 2010 y 2025 de acuerdo con cuatro posibles escenarios, los cuales com-

prenden el crecimiento del país con respecto a sus socios comerciales en el Tratado de Libre Comercio de América del Norte y con la dinámica en el peso relativo de las economías estatales. De acuerdo con las combi-naciones posibles de componentes, los cuatro escenarios considerados fueron:1. Escenario 1A. México crece más

lento que sus socios comerciales y no hay cambio en el peso relativo de las economías estatales.

2. Escenario 1B. México crece más rápido que sus socios comerciales y no hay cambio en el peso rela-tivo de las economías estatales.

3. Escenario 2A. México crece más lento que sus socios comerciales y sí hay cambio en el peso relativo de las economías estatales.

4. Escenario 2B. México crece más rápido que sus socios comerciales y sí hay cambio en el peso relativo de las economías estatales.En forma general, el estudio sugie-

re que el escenario más favorable es el 2B, seguido del 1B; por el contrario, el escenario 1A tiene un crecimiento más limitado, y el más bajo de to-dos fue el 2A. Sin embargo, se debe

Inbound Logist ics Latam 39

Dada la actividad portuaria, existe un potencial excedente para justificar la ampliación o la construcción de terminales intermodales en Tamaulipas, Veracruz y Colima.

señalar que en forma individual, el escenario 2B es el que presenta las dos entidades con los valores más altos de potencial (el caso del Distrito Federal y Nuevo León), para todos los escenarios considerados. Los dos escenarios más favorables (2B y 1B) manejan comportamientos y valores muy similares hasta el año 2010; en cambio, los dos escenarios menos fa-vorables (1A y 2A), tienden a divergir desde el año 2000 hasta 2010, tiempo a partir del cual tienden a crecer en forma paralela.

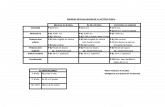

Los resultados mostraron que las entidades con potencial de intermo-dalismo de comercio exterior son, de mayor a menor: Distrito Federal, Nuevo León, México, Baja Califor-nia, Chihuahua, Tamaulipas, Jalisco, Coahuila, Guanajuato, Sonora y Aguascalientes. Asimismo, en cuanto al mercado doméstico, se observa que 23 estados cuentan con potencial para justificar la instalación o am-pliación de terminales intermodales, entre los que destacan: Nuevo León, Distrito Federal y Jalisco, que juntos alcanzan el 52% del potencial total.

Es interesante observar que el estudio señala que para el año base del mismo, la principal fuente del po-tencial de intermodalismo en México correspondía al mercado doméstico, con un 72.2% de la carga, mientras el comercio exterior por puertos ape-nas representaba el 12.4%, y el de la frontera norte el 15.4%. Para el año 2010, en el caso del comercio exterior a través de la frontera norte, se pre-suponía que Querétaro se agregaría a la lista de potencial, lo cual quedó comprobado en los años recientes, y que para el 2025 se sumarían al potencial los estados de Veracruz, Tlaxcala y Durango.

Cabe señalar que mientras en el año base (2000) había cinco entidades sin potencial de intermodalismo (Mo-relos, Nayarit, Oaxaca, Quintana Roo y Tlaxcala), para 2010 y 2025 sólo dos estados (Baja California Sur y Cam-peche) no aparecen con potencial en ninguno de los escenarios.

En cuanto a las proyecciones de los flujos totales de carga con po-tencial de intermodalismo para los

años 2010 y 2025, se observó que la principal fuente provendría del comercio doméstico, con una parti-cipación de alrededor del 80% para 2010 y del 76% para 2025. Por su par-te, el comercio exterior por puertos generaría alrededor del 12% de este potencial para 2010 y un 11% para 2025. En cuanto al comercio exterior por la frontera norte, éste tendría una contribución para 2010 de aproxi-madamente 8%, y se incrementaría para 2025 con una participación de aproximadamente 13.5%.

De acuerdo al estudio, los úni-cos puertos por los que se realiza el comercio exterior con potencial de intermodalismo son Veracruz y Altamira en el litoral del Golfo de México y Manzanillo en la costa del Pacífico. Esto implica que existe un potencial excedente para justificar la ampliación o la construcción de ter-minales intermodales en Tamaulipas, Veracruz y Colima.

La situación geográfica del estado de Baja California Sur, de acceso di-fícil por tierra, así como la ausencia de infraestructura ferroviaria, hacen