Presentación de PowerPoint - Cloud Object StorageRF-16+Decretos... · En caso de que el deudor...

Transcript of Presentación de PowerPoint - Cloud Object StorageRF-16+Decretos... · En caso de que el deudor...

Reforma Tributaria

2016 Decretos legislativos de contenido tributario

promulgados al amparo de la facultad legislativa otorgada mediante Ley 30506

Delegación de facultades legislativas - Ley 30506, 1° MATERIAS

1) Reactivación económica y formalización

2) Seguridad ciudadana

3) Lucha contra la corrupción

4) Agua y saneamiento

5) Reorganización de Petroperú S.A.

PLAZO

90 días calendario

Vencimiento: • Sábado 7 de enero de

2017

Nota: • Las normas relativas al

IR deberán ser publicadas hasta el 31.12.2016 si se intenta su vigencia a partir del 1.1.2017

www.clubdecontadores.com 4

Reactivación económica y formalización Ley 30506, 2°, 1)

a) Ampliar la base tributaria e incentivar la formalización

b) Perfeccionar el proceso de formalización de la pequeña minería y minería artesanal

c) Fortalecer el marco legal de la lucha contra la minería ilegal

d) Establecer un marco legal que afiance el compromiso son la sostenibilidad fiscal.

e) Reorganizar el sistema de inversión pública

f) Reestructurar la Agencia de PROINVERSIÓN

g) Promover, reestructurar y regular el sistema nacional de abastecimiento público

h) Modificar el marco normativo del procedimiento administrativo general

i) Establecer medidas que garanticen el buen y oportuno desarrollo de la infraestructura, equipamiento y las operaciones para los XVIII Juegos Panamericanos y Sextos Juegos Parapanamericanos – Lima 2019

j) Flexibilizar el marco legal de la inversión de bancos en el sistema financiero peruano

www.clubdecontadores.com 5

Reactivación económica y formalización Ley 30506, 2°, 1), a)

Ampliar la base tributaria e incentivar la formalización • Modificación de tasas

impositivas • Mayor simplicidad • Mejores procesos de

recaudación

Establecer incentivos para que las PN exijan CP

Simplificar la estructura tributaria empresarial

Establecer marco legal temporal para: • El sinceramiento de las

deudas tributarias, y • La repatriación de

capitales peruanos

Fomentar el desarrollo de mercado de capitales

Incrementar la competencia en el sistema financiero

www.clubdecontadores.com 6

Reactivación económica y formalización Ley 30506, 2°, 1), a)

1. Modificar la Ley del IGV e ISC

2. Modificar la LIR

3. Tratamiento preferencial a los rendimientos de IF negociados en mecanismos centralizados (SMV)

4. Régimen Jurídico-Tributario especial para las micro y pequeñas empresas

5. Sincerar la deuda tributaria y otros ingresos administrados por la SUNAT

6. Régimen Temporal y sustitutorio del IR

7. Adecuar la legislación nacional a los estándares y recomendaciones internacionales emitidos por la OCDE

8. Perfeccionar la normativa tributaria municipal

9. Perfeccionar la regulación de los regímenes especiales de devolución del IGV

www.clubdecontadores.com 7

Asuntos tributarios

D. LEG. Normatividad tributaria

1257 FRACCIONAMIENTO ESPECIAL DE DEUDAS RIBUTARIAS

1258 MODIFICA LA LIR (TASAS)

1259 MODIFICACION DEL IGV (*)

1261 MODIFICA LA LIR

1263 MODIFICA EL CT (*)

1264 REPATRIACION Y RENTAS NO DECLARADAS

1269 REGIMEN MYPE TRIBUTARIO DEL IR

1270 NUEVO RUS Y CT (*)

www.clubdecontadores.com 8

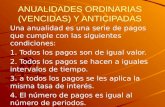

DECRETO LEGISLATIVO Nº 1257

DECRETO LEGISLATIVO QUE ESTABLECE EL FRACCIONAMIENTO ESPECIAL DE DEUDAS TRIBUTARIAS Y OTROS INGRESOS ADMINISTRADOS POR LA SUNAT

www.clubdecontadores.com 9

Objeto

Sincerar: • La deuda tributaria (DT) y • Otros ingresos administrados por la SUNAT

Que se encuentren en litigio en la vía • En la vía administrativa, • En la vía judicial o • En cobranza coactiva

Extinguir las DT menores a 1UIT.

www.clubdecontadores.com 10

Alcance del FRAES: Carácter excepcional DT: Impugnadas y/o en cobranza coactiva al 30.09.2016

DT: • Impuesto a la renta

(IR), • Impuestos general a

las ventas (IGV) y selectivo al consumo (ISC),

• Impuesto especial a la minería,

• Arancel de aduanas, • Entre otros

Otros ingresos administrados por la SUNAT • Regalía minera • FONAVI por cuenta de

terceros, • Gravamen especial a

la minería, • Entre otros

www.clubdecontadores.com 11

Deuda impugnada

Aquella cuyo recurso de reclamación, apelación o demanda contencioso administrativa se hubiera presentado hasta el 30.09. 2016.

No se considera aquella que se canceló para su impugnación.

www.clubdecontadores.com 12

DT no comprendidas

a) La incluida en alguno de los procedimientos concursales • Ley 27809, Ley General de Sistema Concursal, y normas

modificatorias o procedimientos similares establecidos en normas especiales.

b) Pagos a cuenta del IR del EG 2016.

c) Aportes a la Oficina de Normalización Previsional (ONP), y

d) ESSALUD.

www.clubdecontadores.com 13

¿Quienes pueden acogerse al FRAES? (1)

a. R3: Ingresos anuales (IA) no superen las 2,300 UIT (Apróx.: S/ 9M), desde el periodo comprendido entre 01/12 al periodo 08/16, aun cuando se trate de rentas exoneradas e inafectas. • IA: Sumatoria del monto

de las ventas gravadas, no gravadas, inafectas y otras ventas consignadas en las DJ mensuales del IGV.

b. Sujetos que en todos los periodos comprendidos entre 01/12 a 08/16, hubieran estado acogidos al Nuevo RUS o hubieran sido incluidos en él y sus IA no superen el monto indicado.

www.clubdecontadores.com 14

¿Quienes pueden acogerse al FRAES? (2)

c. Sujetos que en algún o algunos de los periodos comprendidos entre 01/12 a 08/16, hubieran estado acogidos al Nuevo RUS o hubieran sido incluidos en él y sus IA no superen el monto indicado.

d. Sean PN que en los periodos 01/12 y 08/16, no hubieran tenido ingresos que califiquen como R3 ni hubieran sido sujetos del Nuevo RUS. • Se incluyen a los

deudores que al 30.09.2016 no posean RUC y tengan DT aduanera a dicha fecha.

www.clubdecontadores.com 15

Deudores incluidos (Ingresos no declarados)

Los que no hubieran declarado los IA, siempre que: • Tengan ingresos no declarados que no superen

las 2,300 UIT anuales, ni • Una parte vinculada cuyos ingresos superen las

2,300 UIT.

Sin perjuicio de la facultad de fiscalización de la SUNAT.

www.clubdecontadores.com 16

Deudores no comprendidos

Deudores (literales a. b. y c. del p5.1), si tuviesen alguna parte vinculada cuyos ingresos superen las 2,300 UIT • Parte vinculada: • RIR, 24°, incs. 1. y 2. • (DS 122-94-EF y normas modificatorias)

www.clubdecontadores.com 17

No pueden acogerse al FRAES

a. Los sujetos que al 30.09.2016 tengan Contratos de Estabilidad Tributaria (CET).

b. Las PN y/o empresas cuyos representantes tengan sentencia condenatoria consentida o ejecutoriada vigente a la fecha de presentación de la solicitud de acogimiento al FRAES, por delito tributario o aduanero.

c. El Sector Público Nacional (SPN). • Excepción: Empresas conformantes de la actividad

empresarial del Estado • TUO de la LIR, 18°, a) (DS 179-2004-EF y normas

modificatorias).

www.clubdecontadores.com 18

Bono de descuento (BD) de la DT acogida al FRAES

Aplicable sobre los intereses y multas

Determinación: • En función del rango de la totalidad de las DT y

por otros ingresos administrados por la SUNAT actualizados al 30.09.2016.

Rango de deuda en UIT16 BD • De 0 hasta 100 90% • Más de 100 hasta 2,000 70% • Más de 2,000 50% DT en ME: 1USD = S/ 3.403

www.clubdecontadores.com 19

Modalidades de pago

Al contado

Hasta el 31.07.2017.

Descuento adicional (DA) al BD • 20% sobre el saldo que

resulte luego de la aplicación del BD.

El BD y el DA se aplican a la fecha de presentación de la solicitud de acogimiento, debiendo realizar el pago a dicha fecha. • La DT materia del FRAES se

actualiza hasta la fecha de presentación de la solicitud

Fraccionado

Cuotas mensuales iguales

Hasta en 72 cuotas

BD:

• Pago total de las cuotas

Cuota:

• No menor a S/ 200

Imputación Reglamento

www.clubdecontadores.com 20

Incumplimiento

Las cuotas vencidas y/o pendientes de pago están sujetas a la TIM (CT, 33°) y pueden ser materia de cobranza coactiva.

La SUNAT está facultada a proceder a la cobranza de la totalidad de las cuotas pendientes de pago cuando se acumulen 3 o más cuotas vencidas y pendientes de pago total o parcialmente.

La totalidad de las cuotas pendientes de pago están sujetas a la TIM, la cual se aplica: • Tratándose de las cuotas vencidas y pendientes de pago, a partir del día siguiente del

vencimiento de la cuota y hasta su cancelación; y, • Tratándose de las cuotas no vencidas y pendientes de pago, a partir del día siguiente

del vencimiento de la tercera cuota vencida.

No se accederá al BD, cuando: • Se acumulen 3 o más cuotas vencidas y pendientes de pago, total o parcialmente, o • No se efectúe el pago del importe incluido en la cuota que extingue el

fraccionamiento, hasta el último día hábil del mes siguiente al vencimiento de esta.

En caso de que el deudor acumule 3 o más cuotas vencidas y pendientes de pago, total o parcialmente, este se encontrará impedido de ser calificado como buen contribuyente, en tanto no cumpla con el pago de la totalidad de dichas cuotas.

www.clubdecontadores.com 21

Extinción de deudas menores a S/ 3,950

DT actualizada al 30.09.2016

DT en USD: US$1,160.74 • Tipo de cambio: S/ 3,403

Aplicable a DT acogidas a fraccionamiento, cuando el saldo pendiente de pago al 30.09.2016 sea menor a S/ 3,950

Saldo pendiente de pago en USD de un fraccionamiento: US$1,160.74

No aplicable a las DT señaladas en: • El Art. 4°, ni • Aquellas de sujetos referidos en el Art. 6°.

www.clubdecontadores.com 22

DECRETO LEGISLATIVO Nº 1258

DECRETO LEGISLATIVO QUE MODIFICA LA LEY DEL IMPUESTO A LA RENTA

VIGENCIA: A PARTIR DEL 1 DE ENERO DE 2017

www.clubdecontadores.com 23

Objeto

Ampliar la base tributaria e incentivar la formalización a través de la modificación de la tasa del IR aplicable a las ganancias de capital obtenidas por PN y sucesiones indivisas no domiciliadas por la enajenación de inmuebles situados en el país

Establecer incentivos para que las PN domiciliadas exijan CP permitiendo la deducción de gastos de las rentas del trabajo.

www.clubdecontadores.com 24

Deducción adicional: 7 UIT por gastos pagados

a) Arrendamiento y/o subarrendamiento de inmuebles situados en el país: • No estén destinados exclusivamente al

desarrollo de actividades que generen R3 (30% de la renta convenida).

b) Intereses de créditos hipotecarios para primera vivienda.

c) Honorarios profesionales de médicos y odontólogos por servicios prestados en el país, siempre que califiquen como R4

d) (…)

www.clubdecontadores.com 25

Deducción adicional: 7 UIT por gastos pagados

c) (…)

d) Servicios prestados en el país cuya contraprestación califique como R4 (Excepto: LIR, 33°, b).

e) Aportaciones a ESSALUD • Trabajadores del hogar • Ley 27986, 18°, Ley de los Trabajadores del

Hogar)

www.clubdecontadores.com 26

Requisitos para la deducción de gastos

Sustentados en CP que otorguen derecho a deducir gasto y sean emitidos electrónicamente y/o en recibos por arrendamiento aprobados por la SUNAT.

El pago del servicio (Inc. IGV), se realice utilizando los medios de pago establecidos, independientemente del monto de la contraprestación. • LEY 28194, 5° • Ley para la Lucha contra la Evasión y para la

Formalización de la Economía y normas modificatorias

www.clubdecontadores.com 27

Ganancias de Capital LIR, 54°

Provenientes de la enajenación de inmuebles: 5%

www.clubdecontadores.com 28

R2: Libro de Ingresos

“Artículo 65°.- (…) Los contribuyentes que en el ejercicio gravable anterior o en el curso del ejercicio hubieran percibido rentas brutas de segunda categoría que excedan veinte (20) Unidades Impositivas Tributarias, deberán llevar un Libro de Ingresos, de acuerdo a lo señalado por resolución de superintendencia de la SUNAT.”

www.clubdecontadores.com 29

Retención mensual del IR5: Deducción de 7 UIT (Monto fijo)

“Artículo 75°.- Las personas naturales y jurídicas o entidades públicas o privadas que paguen rentas comprendidas en la quinta categoría, deberán retener mensualmente sobre las remuneraciones que abonen a sus servidores un dozavo del impuesto que, conforme a las normas de esta ley, les corresponda tributar sobre el total de las remuneraciones gravadas a percibir en el año, dicho total se disminuirá en el importe de la deducción correspondiente al monto fijo a que se refiere el primer párrafo del artículo 46° de esta ley. (…)”

www.clubdecontadores.com 30

LEY 30524 (PUBLICADA EL 13.12.2016)

LEY DE PRÓRROGA DEL PAGO DEL IMPUESTO

GENERAL A LAS VENTAS (IGV) PARA LA MICRO

Y PEQUEÑA EMPRESA – “IGV JUSTO”

VIGENCIA: A PARTIR DEL 01.01.2017

www.clubdecontadores.com 31

Objeto

Finalidad: Efectivizar el principio de igualdad tributaria, y coadyuvar a la construcción de la formalidad.

Establecer la prórroga del pago del IGV de las micro y pequeñas empresas con ventas anuales hasta 1,700 UIT (Apróx.: S/ 6.8 Millones) • Características establecidas • TUO de la Ley de Impulso al Desarrollo

Productivo y al Crecimiento Empresarial, Art. 5°, aprobado por el DS 13-2013-PRODUCE

www.clubdecontadores.com 32

Modificación del Art. 30° de la Ley del IGV

“Artículo 30. FORMA Y OPORTUNIDAD DE LA DECLARACIÓN Y PAGO DEL IMPUESTO La declaración y el pago del Impuesto deberán efectuarse conjuntamente en la forma y condiciones que establezca la SUNAT, dentro del mes calendario siguiente al período tributario a que corresponde la declaración y pago. Si no se efectuaren conjuntamente la declaración y el pago, la declaración o el pago serán recibidos, pero la SUNAT aplicará los intereses y/o en su caso la sanción, por la omisión y además procederá, si hubiere lugar, a la cobranza coactiva del Impuesto omitido de acuerdo con el procedimiento establecido en el Código Tributario. La declaración y pago del Impuesto se efectuará en el plazo previsto en las normas del Código Tributario. (…)

www.clubdecontadores.com 33

Modificación del Art. 30° de la Ley del IGV (2)

(…) Las MYPE con ventas anuales hasta 1700 UIT pueden postergar el pago del Impuesto por tres meses posteriores a su obligación de declarar de acuerdo a lo que establezca el Reglamento. La postergación no genera intereses moratorios ni multas. El sujeto del Impuesto que por cualquier causa no resultare obligado al pago del Impuesto en un mes determinado, deberá comunicarlo a la SUNAT, en los plazos, forma y condiciones que señale el Reglamento. La SUNAT establecerá los lugares, condiciones, requisitos, información y formalidades concernientes a la declaración y pago”.

www.clubdecontadores.com 34

No están comprendidos

I. Las MYPE que mantengan DT exigibles coactivamente mayores a 1 UIT.

II. Las MYPE que tengan como titular a una PN o socios que hubieran sido condenados por delitos tributarios.

III. Quienes se encuentren en proceso concursal, según la ley de la materia.

IV. Las MYPE que hubieran incumplido con presentar sus DJ y/o efectuar el pago de sus obligaciones del IGV e IR al que se encuentren afectas, correspondientes a los 12 períodos anteriores, salvo que regularicen pagando o fraccionando dichas obligaciones en un plazo de hasta 90 días previos al acogimiento. La SUNAT deberá otorgar las facilidades con un fraccionamiento especial.

www.clubdecontadores.com 35

DECRETO LEGISLATIVO Nº 1259

DECRETO LEGISLATIVO QUE PERFECCIONA DIVERSOS REGÍMENES ESPECIALES DE DEVOLUCIÓN DEL IMPUESTO GENERAL A LAS VENTAS

www.clubdecontadores.com 36

Objeto

Perfeccionar la regulación y demás aspectos referentes a la cobertura y acceso a los regímenes especiales de devolución del IGV • Por el D.Leg. 973 • Régimen Especial de Recuperación Anticipada del IGV,

• Por la Ley 28754 • Ley que elimina sobrecostos en la provisión de obras

públicas de infraestructura y de servicios públicos mediante inversión pública o privada y

• Por el Capítulo II de la Ley 30296 • Ley que promueve la reactivación de la economía,

orientados a promover y agilizar la inversión en el país; así como la productividad de las micro y pequeñas empresas

www.clubdecontadores.com 37

DECRETO LEGISLATIVO Nº 1261

DECRETO LEGISLATIVO QUE MODIFICA LA LEY DEL IMPUESTO A LA RENTA

VIGENCIA: A PARTIR DEL 1 DE ENERO DE 2017

www.clubdecontadores.com 38

Objeto

Ampliar la base tributaria e incentivar la formalización a través de la modificación de las tasas impositivas aplicables: • Al IRE de los contribuyentes domiciliados y • A los dividendos y cualquier otra forma de

distribución de utilidades de fuente peruana.

www.clubdecontadores.com 39

LIR, 52°-A: Dividendos:5%

“Artículo 52°-A.- (…) Lo previsto en los párrafos precedentes no se aplica a los dividendos y cualquier otra forma de distribución de utilidades a que se refiere el inciso i) del artículo 24° de esta ley, los cuales están gravados con la tasa de cinco por ciento (5%).”

www.clubdecontadores.com 40

LIR, 54°: IR de PN no domiciliadas / Dividendos: 5%

“Artículo 54°.- (…) • a) Dividendos y otras formas de distribución de

utilidades, salvo aquellas señaladas en el inciso f) del artículo 10° de la ley.: 5%

www.clubdecontadores.com 41

LIR, 55°, R3 Domiciliados: 29.5%

“Artículo 55°.- El impuesto a cargo de los perceptores de rentas de tercera categoría domiciliados en el país se determinará aplicando la tasa de veintinueve coma cincuenta por ciento (29,50%) sobre su renta neta.

Las personas jurídicas se encuentran sujetas a una tasa adicional del cinco por ciento (5%) sobre las sumas a que se refiere el inciso g) del artículo 24°-A. El impuesto determinado de acuerdo con lo previsto en el presente párrafo deberá abonarse al fisco dentro del mes siguiente de efectuada la disposición indirecta de la renta, en los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual.”

www.clubdecontadores.com 42

Efectos del cambio en el IR Diferido

www.clubdecontadores.com 43

31-Dic-16

27% 29.5%

ACTIVOS

"A" 5,000 7,000 2,000 540 590

"B" 8,000 3,000 5,000- 1,350- 1,475-

PASIVOS

"A" 4,000- 3,000- 1,000 270 295

"B" 6,000- 9,000- 3,000- 810- 885-

NETO 1,350- 1,475-

AUMENTO DEL PTD POR EL CAMBIO DE TASAS DEL IR 125-

ESF

ACT (PAS)

T.D. ALVALOR EN

LIBROS

BASE

FISCAL

D.T. DED.

(GRAV.)

ACT (PAS)

T.D.

AL 31 DE DICIEMBRE DE 2015

LIR, 56°: PJ No domiciliadas / Dividendos: 5%

“Artículo 56°.- (…) • e) Dividendos y otras formas de distribución de

utilidades recibidas de las personas jurídicas a que se refiere el artículo 14° de la ley: cinco por ciento (5%). (…).”

www.clubdecontadores.com 44

LIR, 73°: Retención del IR (Obligaciones al portador)

“Artículo 73°.- Las personas jurídicas que paguen o acrediten rentas de obligaciones al portador u otros valores al portador, deberán retener el veintinueve coma cincuenta por ciento (29,50%) de los importes pagados o acreditados y abonarlo al fisco dentro de los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual, considerando como fecha de nacimiento de la obligación el mes en que se efectuó el pago de la renta o la acreditación correspondiente. Esta retención tendrá el carácter de pago definitivo.”

www.clubdecontadores.com 45

LIR, 73°-A: Retención del Impuesto a los Dividendos

“Artículo 73°-A.- Las personas jurídicas (…) que acuerden la distribución de dividendos (…), retendrán el … (5%) de las mismas, excepto cuando la distribución se efectúe a favor de personas jurídicas domiciliadas. Las redistribuciones sucesivas que se efectúen no estarán sujetas a retención, salvo que se realicen a favor de personas no domiciliadas en el país o a favor de las personas naturales, sucesiones indivisas o sociedades conyugales que optaron por tributar como tales, domiciliadas en el país. (…). Cuando la persona jurídica acuerde la distribución de utilidades en especie, el pago del … (5%) deberá ser efectuado por ella y reembolsado por el beneficiario de la distribución. El monto retenido o los pagos efectuados constituirán pagos definitivos del impuesto a la renta de los beneficiarios, cuando estos sean personas naturales o sucesiones indivisas domiciliadas en el Perú. (…).”

www.clubdecontadores.com 46

DECRETO LEGISLATIVO Nº 1264

DECRETO LEGISLATIVO QUE ESTABLECE UN RÉGIMEN TEMPORAL Y SUSTITUTORIO DEL IMPUESTO A LA RENTA PARA LA DECLARACIÓN, REPATRIACIÓN E INVERSIÓN DE RENTAS NO DECLARADAS VIGENCIA: 1 DE ENERO DE 2017

www.clubdecontadores.com 52

Objeto

Régimen temporal y sustitutorio del IR

Contribuyentes domiciliados

Declarar, repatriar e invertir en el Perú: • Rentas no declaradas, generadas hasta el EG

2015

Regularizar sus obligaciones tributarias respecto del IR

www.clubdecontadores.com 53

Sujetos comprendidos

PN, sucesiones indivisas y sociedades conyugales, que en cualquier EG anterior al 2016 hubieran tenido la condición de domiciliados en el país.

www.clubdecontadores.com 54

Rentas no declaradas

Rentas gravadas dentro del ámbito de aplicación del IR y que a la fecha del acogimiento al Régimen no hayan sido declaradas o cuyo impuesto correspondiente no hubiera sido objeto de retención o pago.

Incluye la renta determinada sobre la base de incrementos patrimoniales no justificados • LIR, 52°.

www.clubdecontadores.com 55

Base imponible (BI)

Ingresos netos (IN) percibidos hasta el 31.12.2015 Renta no declarada, representada en dinero, bienes y/o

derechos, situados dentro o fuera del país, al 31.12.2015. Incluye el dinero, bienes y/o derechos que: • Al 31.12.2015 se hubieran encontrado a nombre de

interpósita persona, sociedad o entidad • A nombre del sujeto que se acoge al Régimen, a la

fecha de acogimiento, o • Hayan sido transferidos a un trust o fideicomiso vigente

al 31.12.2015. Comprende los títulos al portador • Titular identificables a la fecha del acogimiento.

IN percibidos en ME: • Tipo de cambio aplicable al 31.12.2015: Reglamento.

www.clubdecontadores.com 56

Tasas aplicables

10% sobre la BI • Salvo en la parte

equivalente al dinero repatriado e invertido.

7% sobre la BI • Dinero repatriado e

invertido, constituida por el importe del dinero que sea repatriado e invertido.

www.clubdecontadores.com 57

Repatriación e inversión (1): Acreditación

Mediante cualquier medio de pago que señale el Reglamento, con el que se canalice desde el exterior a una cuenta de cualquier empresa del sistema financiero supervisada por la SBS y AFP.

www.clubdecontadores.com 58

Repatriación e inversión (2): Requisito cumplido

Si el dinero repatriado es mantenido en el país por un plazo no menor a 3 meses consecutivos, contado a partir de la fecha de presentación de la declaración.

www.clubdecontadores.com 59

Repatriación e inversión (3):

En caso de incumplimiento: • Se aplicará la tasa del 10% sobre la BI respecto

del importe no repatriado o invertido, más los intereses previstos en el CT calculados desde el 30.12.2017 hasta la fecha de pago.

www.clubdecontadores.com 60

Requisitos para el acogimiento

Presentar una DJ donde se señale los IN que constituyen la BI;

Efectuar el pago del íntegro del IR declarado hasta el día de la presentación de la declaración que resulte de la aplicación de las tasas (10% ó 7%)

Requisitos cumplidos: • Aprobación automática del Régimen

www.clubdecontadores.com 61

Plazo y forma de acogimiento al Régimen

La DJ para acogerse al Régimen podrá presentarse hasta el 29.12.2017, sustituible hasta dicha fecha.

Vencido el plazo no se podrán presentar DJ rectificatorias.

Forma y condiciones para la presentación de la DJ: • SUNAT (Resolución de Superintendencia)

www.clubdecontadores.com 62

Exclusiones (1)

Dinero, bienes y/o derechos que representen renta no declarada que al 31.12.2015 se hayan encontrado en países o jurisdicciones catalogadas por el Grupo de Acción Financiera como de Alto Riesgo o No Cooperantes.

Las PN que al momento del acogimiento cuenten con sentencia condenatoria consentida o ejecutoriada vigente por delitos: • Aduaneros, • Tributarios, • Lavado de activos, • Terrorismo, • Crimen organizado:

www.clubdecontadores.com 63

Exclusiones (2)

PN que a partir del 2009 hayan tenido o que al momento del acogimiento al Régimen tengan la calidad de funcionario público. • Aplicará al cónyuge, concubino(a) o pariente • Hasta el 2° de consanguinidad y/o afinidad.

• Funcionario público: Persona que ejerció o ejerce funciones de gobierno en la organización del Estado, dirige o interviene en la conducción de la entidad, así como aprueba políticas y normas, y que sean: • De elección popular, directa y universal; • De designación o remoción regulada; o • De libre designación o remoción.

www.clubdecontadores.com 64

Exclusiones (3)

Las rentas no declaradas que al momento del acogimiento al Régimen se encuentren contenidas en una resolución de determinación debidamente notificada.

www.clubdecontadores.com 65

DECRETO LEGISLATIVO N° 1269

DECRETO LEGISLATIVO QUE CREA EL REGIMEN MYPE TRIBUTARIO DEL IMPUESTO A LA RENTA

VIGENCIA: A PARTIR DEL 1 DE ENERO DE 2017

www.clubdecontadores.com 66

Objeto

Establecer el Régimen MYPE Tributario (RMT)

Comprende: • Contribuyentes domiciliados • LIR, 14°

IN no superiores a 1,700 UIT en el EG. • Apróximadamente: S/ 6.9 Millones

www.clubdecontadores.com 67

Sujetos no comprendidos

Tengan vinculación, directa o indirectamente, en función del capital con otras PN o PJ; y, cuyos IN anuales en conjunto superen el límite establecido.

Sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior.

Hayan obtenido en el EG anterior IN anuales superiores a 1,700 UIT.

www.clubdecontadores.com 68

Sujetos no comprendidos: Tercera DCF

Contribuyentes comprendidos en los alcances de la: • Ley 27037

• Ley de Promoción de la Inversión en la Amazonía; • Ley 27360

• Ley que aprueba las Normas de Promoción del Sector Agrario;

• Ley 29482 • Ley de Promoción para el desarrollo de actividades

productivas en zonas altoandinas; • Ley 27688

• Ley de Zona Franca y Zona Comercial de Tacna y normas modificatorias (Ley 30446, Ley que establece el marco legal complementario para las Zonas Especiales de desarrollo, la Zona Franca y la Zona Comercial de Tacna; y normas reglamentarias y modificatorias)

www.clubdecontadores.com 69

TRIBUTACIÓN PARA EL RÉGIMEN MYPE TRIBUTARIO

Los sujetos del RMT determinarán la RN de acuerdo a las disposiciones del RG (LIR).

El reglamento del presente DL podrá disponer: • La no exigencia de los requisitos formales y

documentación sustentatoria (RG del IR para la deducción de gastos - LIR, 37°), o

• Establecer otros requisitos que los sustituyan.

www.clubdecontadores.com 70

Tasa del IR: Escala progresiva acumulativa

RENTA NETA ANUAL TASAS

Hasta 15 UIT 10%

Para el 2017 (UIT: S/ 4,050):

Hasta S/ 60,750 x 10% = S/ 6,075

Más de 15 UIT 29,50%

Para el 2017 (UIT: S/ 4,050):

Hasta S/ 60,750 x 10% = S/ 6,075

Por el exceso S/ 40,000 x 29.5% = 11,800

Impuesto a la Renta 17,875

www.clubdecontadores.com 71

Pagos a cuenta (PC)

Los sujetos del RMT cuyos IN anuales del EG no superen las 300 UIT (Para el 2017: S/ 1.215,000) • PC del IR: 1,0% de los IN mensual. • Posible suspensión: Conforme a lo que disponga el

reglamento del presente DL.

Los sujetos del RMT que en cualquier mes del EG superen el límite referido • PC del IR: LIR, 85°. • Posible suspensión: LIR, 85°.

Determinación y PC mensual: • Carácter de DJ.

www.clubdecontadores.com 72

Acogimiento: Sujetos que inicien actividades en el trascurso del EG

Podrán acogerse al RMT, en tanto no se hayan acogido: • Al Régimen Especial (RE) o • Al Nuevo RUS o • Afectado al Régimen General (RG): • Siempre que no se encuentren en algunos de los

supuestos señalados en los inc. a) y b) del Art.3°. El acogimiento al RMT se realizará únicamente con

ocasión de la DJ mensual que corresponde al mes de inicio de actividades declarado en el RUC • Siempre que se efectúe dentro de la fecha de

vencimiento.

www.clubdecontadores.com 73

Cambio de régimen

Los contribuyentes del RG se afectarán al RMT, con la DJ correspondiente al mes de enero del EG siguiente a aquel en el que no incurrieron en los supuestos señalados en el artículo 3. • Los sujetos del RMT ingresarán al RG en cualquier

mes del EG, de acuerdo a lo que establece el artículo 9.

Los contribuyentes del RE se acogerán al RMT o los sujetos del RMT al RE (LIR, 121°)

Los contribuyentes del Nuevo RUS se acogerán al RMT, o los contribuyentes del RMT al Nuevo RUS de acuerdo con las disposiciones de la Ley del Nuevo RUS.

www.clubdecontadores.com 74

Obligación de ingresar al RG

Los sujetos del RMT que: • En cualquier mes del EG, superen el límite

establecido en el artículo 1 o • Incurran en algunos de los supuestos señalados

en los inc. a) y b) del Art. 3°, • Determinarán el IR conforme al RG por todo el EG.

Los PC realizados, mantienen su condición de PC del IR. • Determinación de los PC del IR (LIR, 85°): • A partir del mes en que se supere el límite

previsto en el artículo 1 o se incurra en los supuestos señalados

www.clubdecontadores.com 75

SUNAT: Inclusión de oficio al RMT

Si la SUNAT detecta a sujetos que realizan actividades generadoras de OT y que no se encuentren inscritos en el RUC, o que estando inscritos no se encuentren afectos a R3 debiéndolo estar, o que registren baja de inscripción en dicho registro, procederá de oficio a inscribirlos al RUC o a reactivar el número de registro, según corresponda, y acogerlos en el RMT siempre que: • No corresponda su inclusión al Nuevo RUS; y, • Se determine que los sujetos no incurren en algunos de los supuestos

señalados en los inc. a) y b) del Art. 3°; y, • No superen el límite establecido en el Art. 1°.

La inclusión operará a partir de la fecha de generación de los hechos imponibles determinados por la SUNAT, la que podrá ser incluso anterior a la fecha de la detección, inscripción o reactivación de oficio.

En caso no corresponda su inclusión al RMT, la SUNAT deberá afectarlos al RG.

www.clubdecontadores.com 76

Incorporación de oficio al RMT: Primera DCT

La SUNAT incorporará de oficio al RMT, según corresponda, a los sujetos que al 31.12.2016 hubieren estado tributando en el RG y cuyos IN del EG 2016 no superaron las 1,700 UIT. • Salvo que se hayan acogido al Nuevo RUS o RE,

con la DJ correspondiente al mes de enero del EG 2017.

Sin perjuicio que la SUNAT pueda en virtud de su facultad de fiscalización incorporar a estos sujetos en el RG de corresponder.

www.clubdecontadores.com 77

Libros y Registros contables

a) IN anuales: Hasta 300 UIT (S/ 1.215,000):

• Registro de Ventas, • Registro de Compras y • Libro Diario de Formato Simplificado.

b) IN anuales: Superiores a 300 UIT: • Libros (LIR, 65°)

www.clubdecontadores.com 78

Modificación del 1p y 2p (LIR, 65°): Perceptores de R3

IB anuales no superen las 300 UIT deberán llevar como mínimo: • Registro de Ventas • Registro de Compras y • Libro Diario de Formato Simplificado.

IB anuales desde 300 UIT hasta 1,700 UIT deberán llevar los libros y registros contables de conformidad con lo que disponga la SUNAT.

Los demás perceptores de R3: Obligados a llevar la contabilidad completa (SUNAT).

www.clubdecontadores.com 79

Afectación al ITAN (Ley N° 28424)

Activos netos al 31/12 del EG anterior superen el S/ 1,000,000

www.clubdecontadores.com 80

Gracias AV. JOSÉ PARDO 620 OF. 510, LIMA 18 Ca. AUGUSTO TAMAYO 156 OF. 503, LIMA 27 T. 01-241-2347, 01-422-4310 - C. 99-791-4381 [email protected]